- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】近年各国美外债量、联储Balance sheet及通胀变化 -- 铁手

之前大概3月份的时候有兴趣看一些数据,当时做了一些图表,但是因为站内上传图片的功能有些问题,就没有发出来。今天上传功能修复好了,就用这个帖来做测试验证吧。

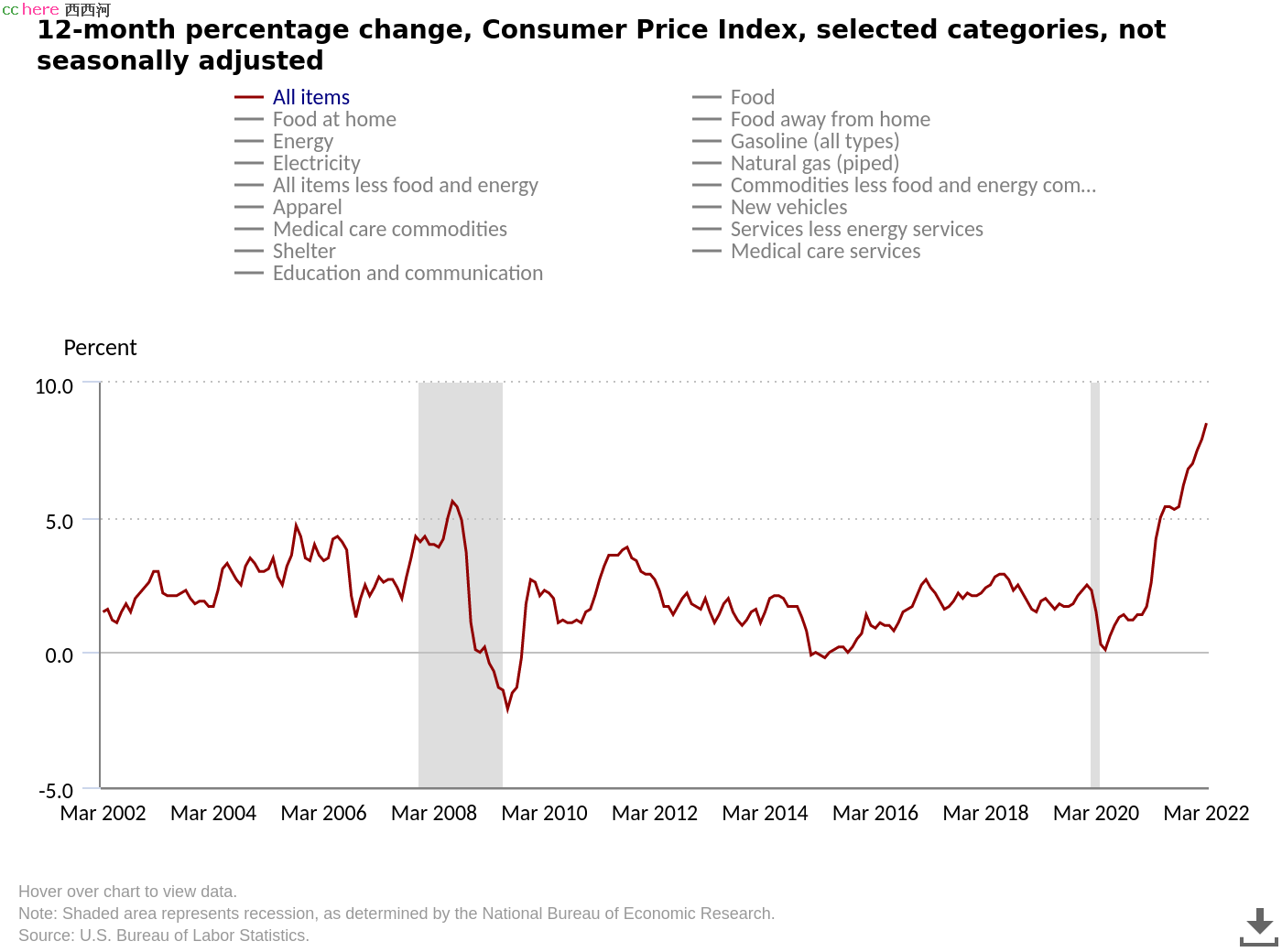

上图反映的是通胀情况。2021年开始大幅上升。之前的10年和现在比应该算是相对平稳。这里是 官方数据来源。

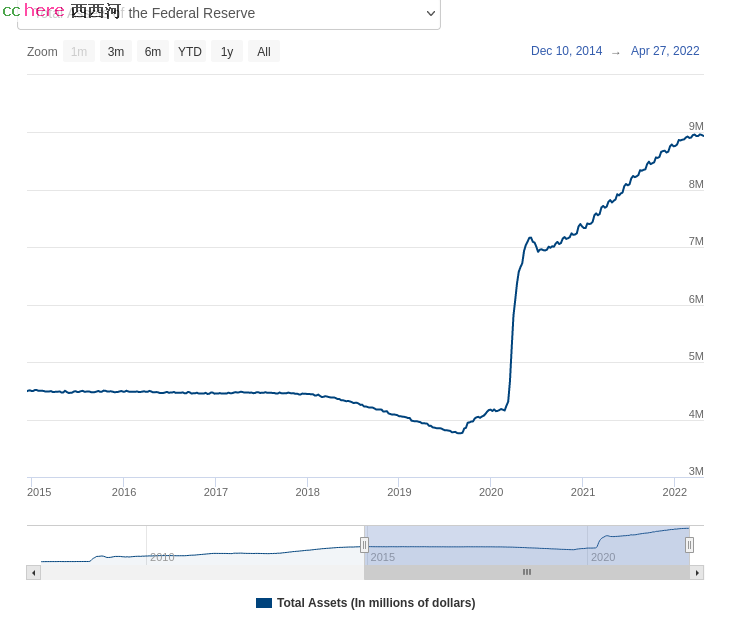

上图是美联储 balance sheet,数字越大说明放水越多。2020年之前都相对平稳,2020年之后迅速爆发,目前是那个时候的两倍,现在加息的目的就是缩减这个数字。坐标单位为10亿,所以现在应该就是90万亿。这个趋势可以和前面的通胀图对应,也可以和下面的股市变化图对应。

这里是 官方数据来源。

上图为NASDAQ指数从2015年到2022年5月的变化情况。纵轴为对数,以方便查看变化幅度。2020年到2022大涨可以对应到前面的图。2022开始的下跌,和联储减少并回收放水应该有强烈关联。

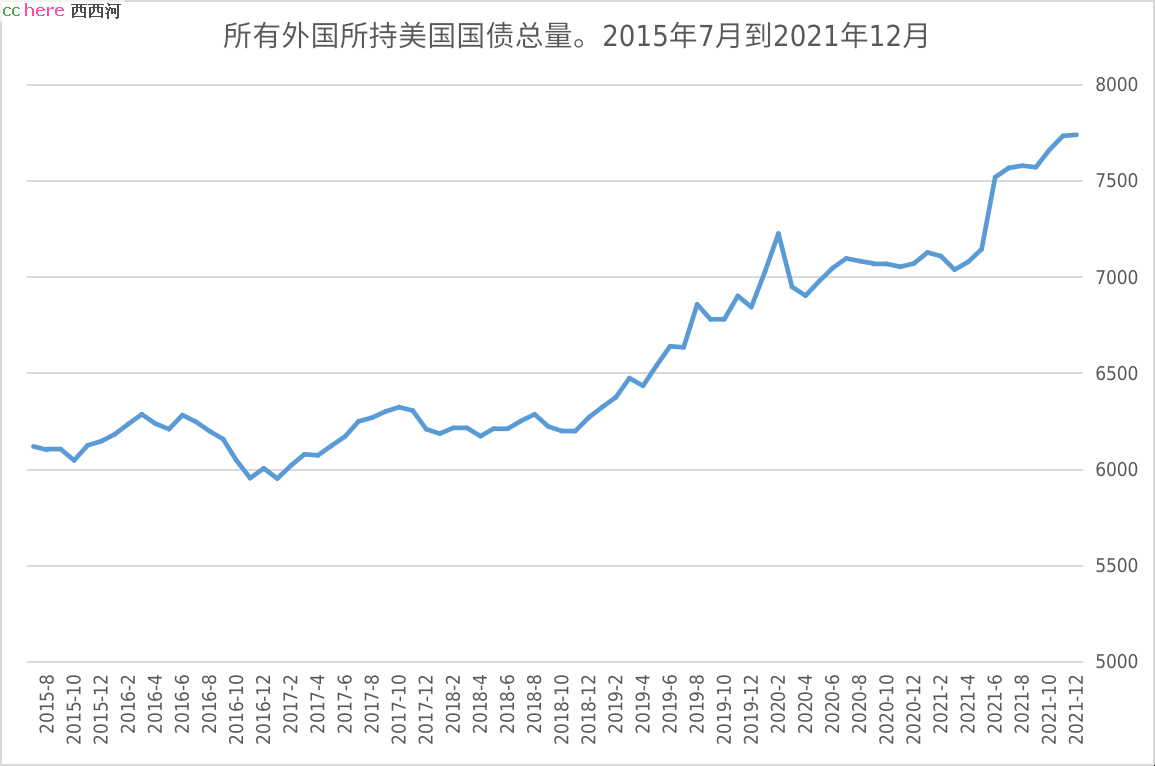

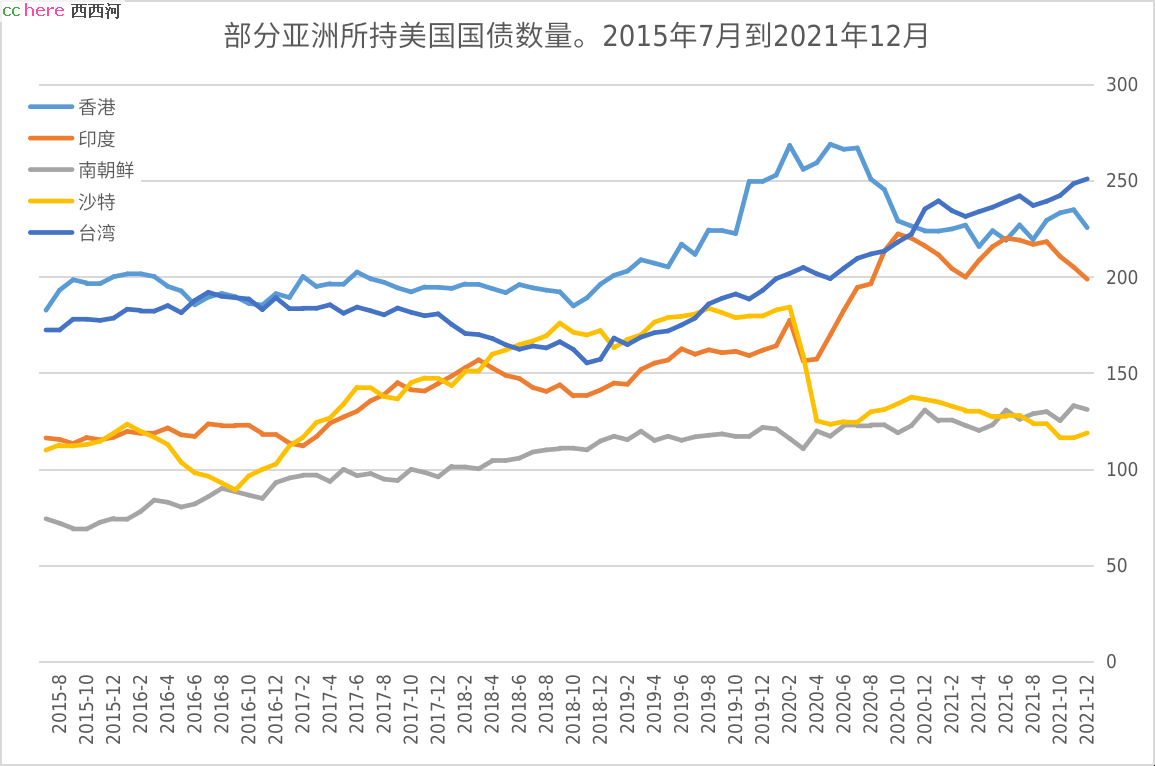

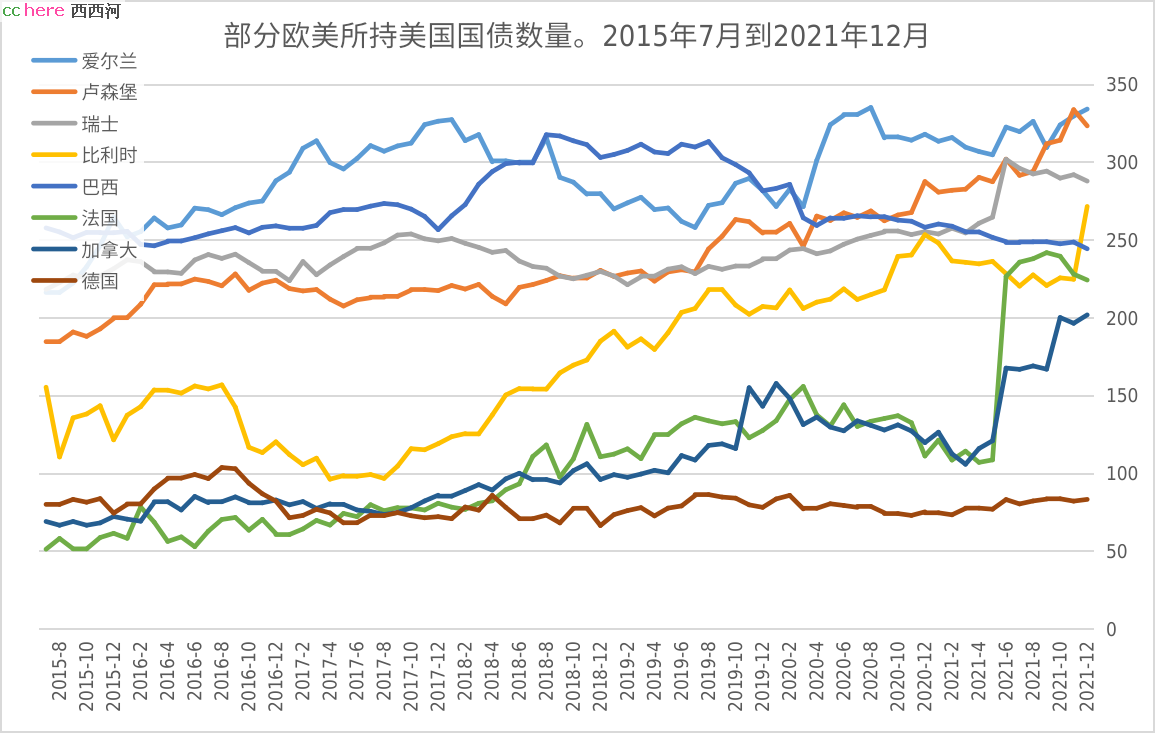

下面是外国持有美国国债(TREASURY SECURITIES)的变化情况,从2015年7月到2021年12月。

上图为所有外国持有总量的变化。大致上2018年之前基本平,2018以后开始有显著上升。

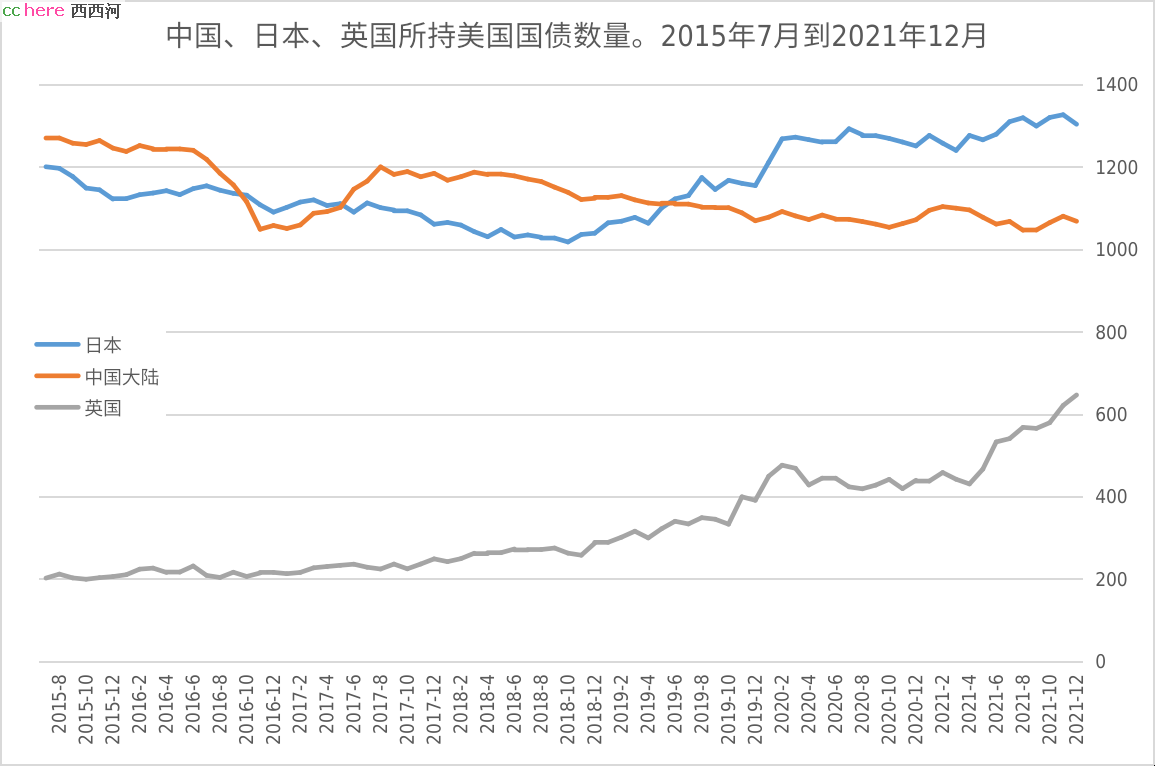

上图为中国、日本、英国的数据。中国、日本的量明显比其他国家/地区高一个级别。把英国也放入,是因为它最近的数据变化非常显著,从2015年到2020年几乎翻了3倍,不知道这里面有什么特别的含义。日本缓慢增加,中国则缓慢减少。最近的,图中没有包括的2022年1月、2月的数据和上图的趋势完全相同。

上图为部分亚洲国家/地区的持有量。大致可见香港、沙特2020后的下降,以及台湾、南韩、印度的少/中量增加。不过量级有限,也许只能反映它们内部的变化。

上图为部分欧洲国家的持有量。特征也不是特别显著。也许德国的低而且平的线与法国、加拿大的大幅上升相比较的话,可以有些值得咀嚼的地方。

另外,也许有些意思的是,俄罗斯,在2017年4月时还有104.8B,2018年4月的时候变成了48.7B,然后在2018年5月以后就消失不见了。

这里是 外国持有美国国债最近12个月的数据来源,所公布的数据有两个月的延迟。前面图中的历史数据是通过 wayback machine来找的。

大家可以有各自的解读。我的主要目的,是想了解经济,以及股市的变化因素。在目前形式下,有俄乌战争,有通货膨胀,有COVID,有政府/联储的经济/财政/金融政策,种种因素,这些因素怎么影响到股市,又怎么影响到财富的积累和分配,或者更深远的思考。

本帖一共被 1 帖 引用 (帖内工具实现)

驱动因素是俄乌冲突和COVID疫情。通货膨胀是驱动因素产生的结果,但也是影响经济的一个重要的中间因素,更是影响股市、金融的重要心理因素。

多重因素的交互作用,即复杂但也可以简化。就是观察执政者关注解决的点在哪里。美国习惯于治标不治本,多是被动对应通胀,不会真正解决动因,甚至拱火。

COVID疫情将在可预见的时间内结束,但俄乌冲突才刚刚开始,至少做持续3-5年的准备,而且发展趋势必然是弱化美元的国际结算货币地位,同时改变我们早已熟悉的世界秩序。投资理财不能再专注单一的美元资产和美国单一地区了。

另外一方面,也是因为在做图过程中发现2016-2020的总统期间的数据看上去确实不错,和自己的印象有相当大的反差。

2020年拜登上台后的巨大放水,我是后知后觉,直到2022年初才知道有这些数据可查。但是这种变化,事后看起来很清楚,在当时的过程中,要预见后面会怎样就比较难。

目前来看,联储的钱显然是经济/股市变动的一个主要驱动因素。就通胀而言,一方面是供方短缺,可以主要归根于COVID导致的产业链问题,另外一方面是钱多也就自然上涨。两者而言,尤其是在COVID期间美国股市的表现来看,联储的金融措施应该是通胀的主要驱动因素。

俄乌冲突,一方面导致一些国家把一部分美元储备转向卢布储备(俄罗斯要求部分国家使用卢布支付油、气交易),但是另外一方面,又导致一些国家增加美元储备(比如用于购买美国武器所需)。从2022年初到现在2022年5月,欧元对美元从1:1.13 到 1:1.05,美元对日元从1:115 到 1:130,总体来说美元呈上升趋势,也就是说,西方国家对美元的需求因俄乌冲突是有增。即使是人民币,也在4月19日之后对美元有显著贬值(不太好解释为什么)。

综上,虽然由于COVID,联储大量放水导致美元泛滥,但是俄乌冲突净增美元需求,联储收水的压力相对减轻。

基于目前的股市下跌状况,联储会不会放缓加息,会不会放松口气?如果简单的以控制通胀为目标,因为上述的美元储备需求,加息未毕需要很激进,但是美国中期选举接近,政治考虑也许会是另外一个变数。如果届时通胀下不来,而股市暴跌导致财富缩水,当政民主党的日子可能不好过。如果通胀虽高但不继续爬升,而同时股市不跌或有上升,则对民主党应该有利。上届总统选用的联储主席会怎么做?

把英国也放入,是因为它最近的数据变化非常显著,从2015年到2020年几乎翻了3倍,不知道这里面有什么特别的含义。

[URL=网址]好像是拜登上台以来开始暴涨[/URL]

新冠以来,2020川普在的时候就猛增了

当地时间2021年1月20日,美国华盛顿,美国前总统奥巴马夫妇抵达国会山出席拜登就职典礼。

根本原因在于各国财政收支早就高于临界点了。现在全球有两点问题:一是国际间不平衡。以中美为代表的工业国家对他国的工业剪刀差。2010——2020以美元计算,中美占全球增长的80%,加上德印韩台澳加等少数经济体,除此之外的其它国家在负增长。二是,各国国内也不平衡。为了竞争,各国往往对大型新兴高科技企业征税往往视而不见(例如,谷歌在爱尔兰,新浪在开曼。不要说到加勒比注册的问题,真要收税,你到那里几个大国都有办法)。同时,信息化时代把大量资源更加集中在一个地点。而这些往往是新增的重要gdp,而各国(包括地方政府)财政开销增长快速。导致各国财政都在临界点上运行。新冠一来,就导致了类似指数曲线比例的变动。

现在需要新的财政理论的创新,例如何收税等重大问题需要解决。

9T

码一堆图表的同学是技术流,突破箱体了啊,形成上升通道了啊,康波理论ABC浪等等,他们喜欢说一些这样高深的语言,习惯性建模,当所有指标发出全仓买入信号时,庄家杀之。

一个数字没有光凭嘴说粮食危机欧元危机美元危机的是趋势流,趋势流同学大都看过三体,没什么时间概念,知道某事必然发生,却不知何时发生,如果据此进行投资,庄家亦杀之。

上述死者均自认为自己死于黑天鹅小概率事件,自己的判断没错,只是运气不好。

综上所述,目前投资最大的道理是,庄家要杀人。

所以如今世道,不管你形成了什么样的判断,不要确信自己的判断。

股票或者区块的指标可以作假,但这些宏观数据Fed也很难搞。另一个角度,这些宏观指标也是掺了水的的,需要仔细辨别。

央行肯定要逐步准备啊