- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】近年各国美外债量、联储Balance sheet及通胀变化 -- 铁手

是因为一方面美联储加息预期,另一方面中国央行降准放水的结果吧?

这一下,我又开始有些不太好理解了。那个时候放水到底放到哪里去了?

美联储扩表就是用新印出来的钞票来收购国债/抵押支持债券, 推高这些债务的交易价。对实体经济来说, 只是把资产端从国债/债券置换成现金。如果这些现金只是停留在银行或大公司层面, 没有传导到消费者,没有把这些现金变成消费, 对物价几乎没有影响。美联储上一轮在2010-2015期间扩表就是一个例子。 当时美国的CPI没有上升, 反而因为经济不好稍有下滑。

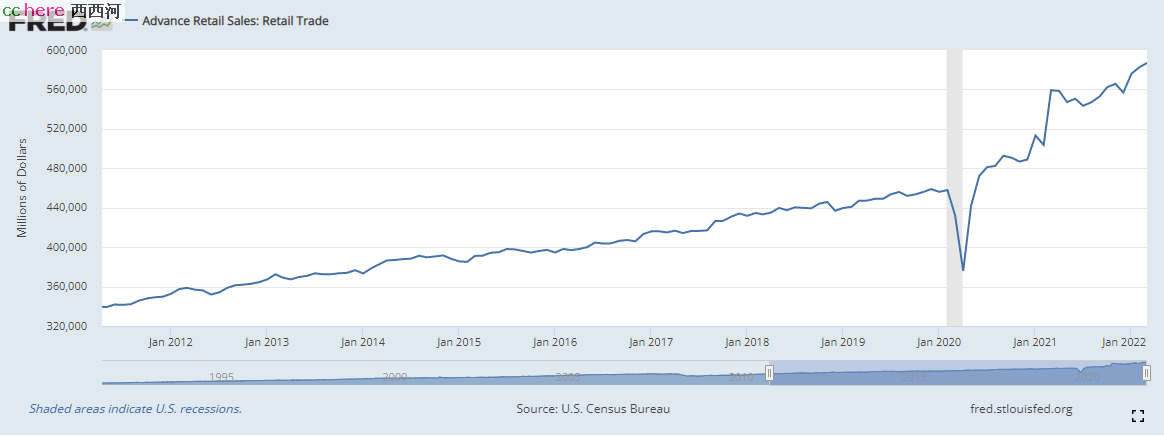

这一轮的通货膨胀的主要原因是政府开支加上实体经济产能下降。 疫情期间, 各国政府加大财政开支, 大部分开支都是直接给居民发钱。 这些钱到居民手里马上被消费掉。 美国的零售消费总额在疫情间比平时上升20%。 要知道美国正常的零售增长率也就是3-4%。就算没有疫情, 这种零售增长率也足以推高通货膨胀率。

更甚的是实体经济产能在疫情期间大幅度下跌。 一方面是现有产能因为无法开工下降, 另一方面, 由于对经济的悲观, 大部分新产能的投资计划都被搁置。

所以这一轮的高通膨起源于经典的供应需求失调。 解决方法简单:

1) 制造经济衰退来压低整体消费。美国政府已经开始消减开支。 去年的财政开支是6.8万亿, 今年的开支估计是6.0万亿。在政府消减开支的情况下, 美国接下来几年的经济增长速度将会放慢。

2) 提高产能。 现在大规模复工已经走了第一步。接下来要等被搁置的新产能上线。

几张图表的曲线有个陡增。

大概也是从那个时候开始某个国内股民就不挣钱了。

从目前所知来看2020下半年——2021上半年美国物价一直较为稳定,失业率等有所上升但是并没有太离谱,所以:

一、经济参与者(自然人、法人)把资产从贷款转向存款;

二、经济参与者把收入从消费转向储蓄;

==========================

在疫情危机到来之前,美国人的平均储蓄率只有7%-8%左右。但是疫情发生之后,在2020年4月份,美国的人均储蓄率飙升至33%,创下了45年来的最高纪录。

[URL=网址]https://author.baidu.com/home?from=bjh_article&app_id=1602674438508817[/URL]

流通中货币总量=基础货币×货币乘数×货币周转速度

一、经济参与者(自然人、法人)把资产从贷款转向(存款货币乘数减小);

二、经济参与者把收入从消费转向储蓄(流通速度减小);

美国通胀,2022年6月份达到最近最高点,9.1%,然后下滑,至11月份为7.1%。期间联储多次加息,股市总体为跌。

美联储 balance sheet,上次最后大约9万亿(主题误为90万亿),之后缓慢下滑,现在大约8万5千亿。

外国持有美国国债,从上次2021年12月数据到最近的2022年10月份之间,总额从 7780 B 到 7185B。其中,前三名中,日本从 1304 B 到 1078 B(之前的缓增,变为猛减),中国大陆 1068 B 到 909 B(继续减势),英国 648 B 到 638 B(之前猛增,变为基本平缓)。

美国通胀,2022年6月份达到最高点 9.1%,然后下滑,至23年7月 3% 左右。多次加息,股市22年总体为跌,23年到8月目前为止总体涨。

美联储 balance sheet,总体下降。硅谷银行事件有短暂小增。

外国持有美国国债,到23年5月的数据,前三名中,日本从 1304 B 减到 1096,中国从 1068 减到 846,英国从 648 增到 666。英国有望在一两年内赶超中国。

这个翻遍地球仪找不到的国家,持有美国国债是德国三倍,你真的不觉得奇怪吗?其实,前面几个国家,除了中日算是大政府,可能真的持有大量美债。英国、比利时、卢森堡、瑞士都是金融发达的国家。我个人认为,他们更大概率是作为金融机构所在国,替其他国家政府或企业代持。比如某金融企业A在英国,买入大量美国国债,而实际持有人,是某国B在A开办的账户。而你引用的这个表,并不统计企业A内的不同账户,因为那可能是商业秘密,而是直接把企业A持有量算在了它的所在国英国。类似的原因,才会出现Cayman Islands大量持有美国国债的假象。

相关业内人士应该很清楚。

本帖一共被 1 帖 引用 (帖内工具实现)

买卖后利润不需要上税。这个税务优势是Cayman Islands的特色。各国的有钱人都可以去那里注册公司。或者购买那里的投资基金。中国人肯定有大量在此私人投资的,国家层面就不好讲了。这是国家秘密吧。