主题:【原创】美元发行是锚定石油的吗? -- 孟词宗

- 共: 💬 22 🌺 123

网络上经常看到的一种说法是“美元发行是锚定石油的”。最近简中网还炒作了一番“沙特将考虑不和美国续约用美元结算石油”。实际上,人家沙特从来就没签过这种条约,只是有个备忘录而已。

“石油美元”是一个常见的误解。事实上,废除金本位之后,美元发行没有任何锚定。所谓的“石油美元”只是美国政府有意无意的宣传,让脑子酱在金本位里出不来的有个接受废除金本位的理由罢了。

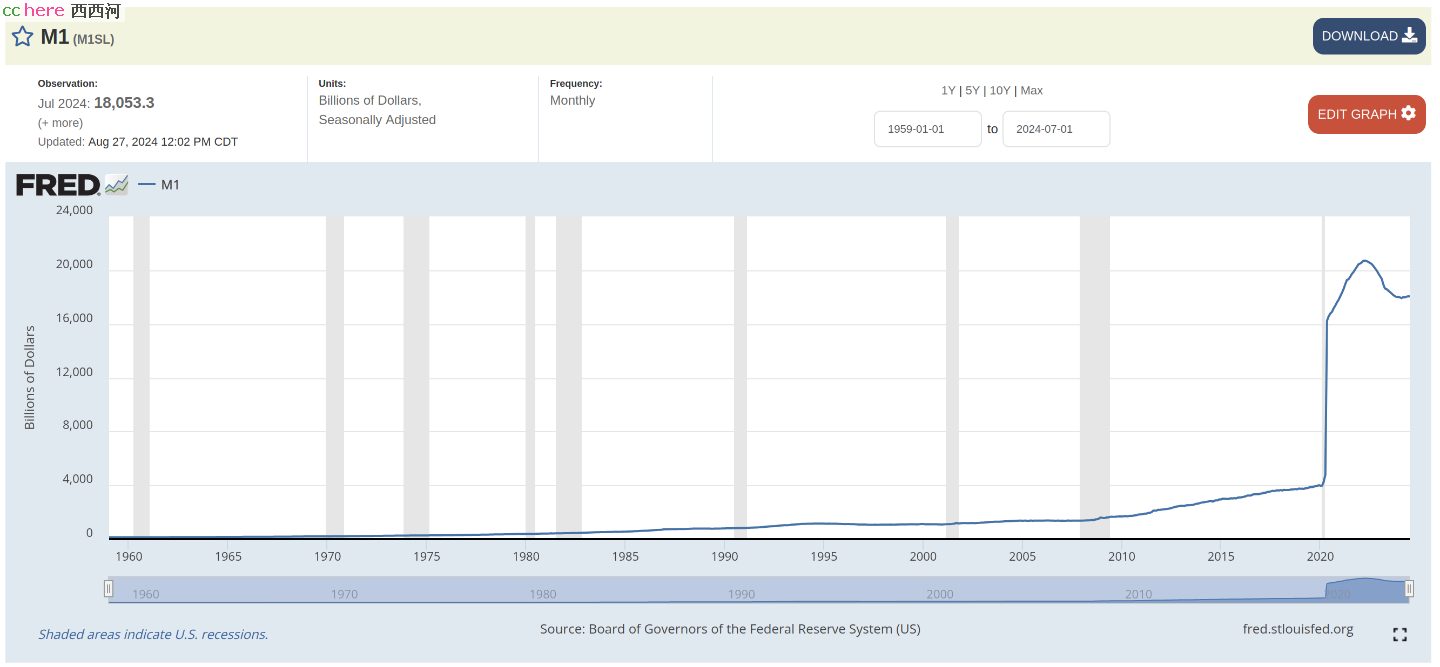

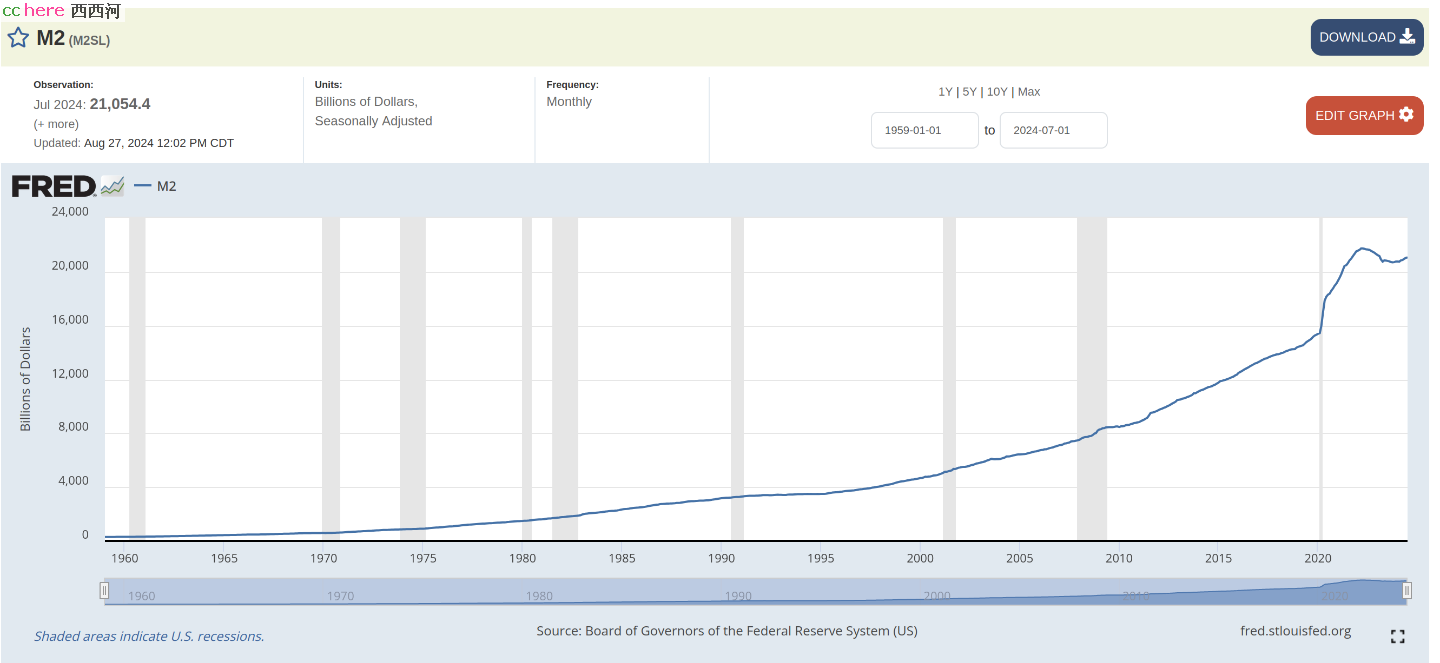

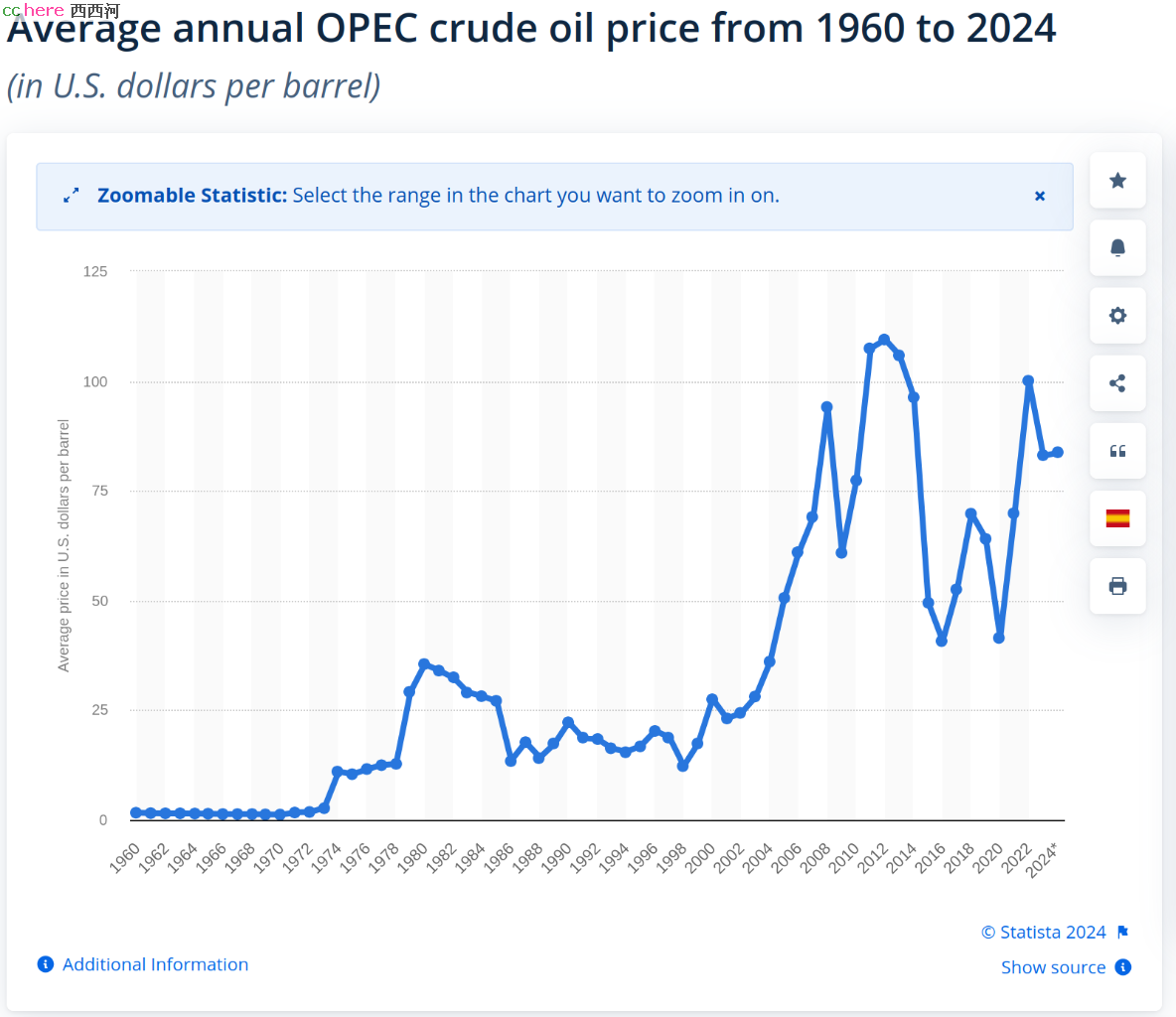

不信吗?下面是从1960年到现在的美元 M1 和 M2 的供给图,以及同期油价的变化图:

从上面几个图可见,不论是 M1 还是 M2 在过去60多年里基本是个平滑的上升曲线,直到2020年疫情开始,来了个陡峭上升。这自然是由于8万亿大撒币的缘故。但同期的油价呢?却是有升有降。如果美元的锚定真是石油的话,那么大撒币必然导致通胀,石油价格应当猛涨才是,结果大撒币的2008年,2012年,2018年乃至2022年都出现了骤降。看更早的曲线也是一回事。

归根到底,美元发行是根据美国政府刺激经济的需要而来,废除金本位之后更是如此。而石油归根到底是一种商品,而且还不是刚需到和粮食一个地位的商品。作为商品,石油的价格受到市场需求和政府干预的影响更大。

当然,美元发行不会是真正“无限”的,其上限是美元影响范围内生产力所能支撑的极限。由于美元是世界储备货币,所以其“锚定”可以认为是世界所有接受美元国家的总和。

现代社会,基本没有任何一种主要流通货币是有“锚定”或“本位制”的。其发行上限都是其政府影响范围内生产力所能支撑的极限。美元如此,欧元也是如此。如果真的相信美元是锚定石油的,那么欧元又锚定了什么呢?

实际上,欧元发行是根据欧元区的经济情况来调节的。欧元区是以共同条约的形式规定了货币投放的方法和标准,这个共同条约包含了三个指标:通货膨胀、就业率和经济增长率。如果这三个指标都在预先设定的范围内,就可以向市场投放货币,以提供流动性。如果通胀率高于预先设定范围,就实行紧缩政策;如果经济增长率低于预先设定范围,就实行扩张政策,增加货币投放量。在这三个指标中,通货膨胀率是欧洲央行最关注的,其货币政策战略是“中期通货膨胀率低于,但接近2%”以上是欧元基础货币的投放机制。

美国其实也差不多。但是美国比欧洲利害的地方是其世界储备货币地位,因此它可以开动印钞机让全世界买单,因此发行上限比欧元高的多。所以格林斯潘早就说过,美债永远不会违约。当然,他没说的是美债不会违约,却会贬值。

美国能影响全世界的油价,而油价又会影响通胀,美国经济出问题的时候会想办法改变油价,让全世界都通胀或者通缩,美元却保持稳定,这就是美元的优势,美元霸权与此有很大的关系。

“石油美元”在业界是有它约定俗成的定义的,应该在网上很容易查到吧,可能很多人是跟着网红的内容走,没有能力或者不愿去找到这个约定俗成的定义,它跟“锚定”没啥技术或者操作上的关系。也辛苦老兄去批这个相关性。

看到河里不少人探论所谓货币之锚,一直想写点什么,趁着孟兄的帖子唠叨两句。

信用货币,顾名思义,就是靠着信用发行的。大家信任就值钱,不信任就不值钱。美元在与黄金脱钩之后,就是纯粹的信用货币了。

而且,过去纸币锚定金银的时代,是一国以持有的金银为纸币的价值做保障,而不是以他国产出的金银做保障。同理,美国不可能用沙特的石油为美元价值做背书。

所谓石油美元,是说石油交易用美元结算。因为石油是最重要的国际贸易,迄今为止无可替代,而且不可停顿,是国际贸易中货币最重要的使用场景,就造成各国都要建立美元储备;另一个方向,石油输出国获得巨额美元,其进口当然也支付美元,连带其他贸易也大多使用美元结算,从而使得美元成为最重要的结算货币和储备货币。如果一定要说石油是美元之锚,那也是使用场景之锚,而不是价值之锚。

当然,美元在国际金融体系中的霸主地位绝不仅仅是因为石油,从根本上也不是因为石油,而是美国的综合国力。现在美国已经是石油天然气出口国了,美元的地位仍然牢固。

现代社会,基本没有任何一种主要流通货币是有“锚定”或“本位制”的。其发行上限都是其政府影响范围内生产力所能支撑的极限。

美元锚定的是美国能剥削的全世界人民的总和

包括欧元,日元,英镑,还有一点点人民币。 俄罗斯的外汇储备,已经是90%以上是人民币了。好些国家,人民币占他们的外汇储备可以达到占10%。

沙特的石油的确不是支撑美元的决定性因素,但也是非常重要的,因为当初美元和黄金脱钩,冲击还是挺大的,沙特允许用美元购买石油,提供了很大的心里支撑,得以快速稳定美元。至于后来更是得益良多,基辛格称得上是战略家,总能抓住主要矛盾,不明白为什么后来在美国没啥地位。

美元就是美联储印刷的,想要多少都有,所以以美元计价的美债可以永远不会违约。但是以美元计价的美债,不一定能永远发行得出去。以后我们肯定能看到以欧元计价的美债,以人民币计价的美债。历史上的曾经占比最大的英镑,就被逼得以美元作保发行国债,要不然就发不出去。

1,沙特与美元必然签署过石油美元协议,原因很简单啊。这一个决定沙特与美国命运的契约,怎么可能没有协定。只不过是秘密协议不公布罢了。

2,沙特与美国没有续签这个协议也是真实的。因为除了听其言还要观其行,沙特嘴上当然没有承认或者否认过。但是在行动上,沙特在去年已经实现了人民币石油结算,同时沙特资本开始大举投资中国资产,并且沙特也已经加入金砖国家组织。

最重要的是巴以冲突,让沙特已经失去了对美国的信任。未来一旦沙特与以色列发生冲突,美国帮谁呢?显而易见。

3,石油就是美元的锚定物。

现代经济是一座庞大复杂的大厦。经济大厦的结构彼此相互联系。比如你到餐馆吃饭这算是服务业经济。

而服务业经济得以顺利运行的前提是要有商铺这座房子,这就涉及到建筑业。建筑业要顺利运行就涉及到钢筋水泥的生产。同时,要有桌椅板凳厨具灯具这些制造业的产品。

进一步再往上,建筑业制造业要顺利运行,就得有各种生产设备等等。那么经济的最上游是什么呢?

就是大宗商品,即粮食,能源,金属矿产。这是一切经济活动的最基础源头,而石油作为大宗商品的龙头。控制住了石油,就控制住了所有商品,控制住了底层的商品就控制住了就等于控制住了整个经济的大厦。

如果石油对美元不重要,为什么美国要在中东没完没了的打仗,策动战争?

4,美元超发印钱不等于油价一定上涨。

宏观上,原油是一切经济活动的基础,是美元的锚定物。但微观上,原油本身也是一种产品,其价格除了受到流动性影响以外,还要受自身供求影响。知不知道为什么美国印钱原油价格没有暴涨?

因为美国在印钱期间疯狂抛售原油战略储备。2020年8月美国原油战略储备为6.5亿桶,2023年底为3.5亿桶。降到了1983年的水平,油价是被美国政府用3亿桶储备硬砸下来的。

钱多了,商品服务数量不变,则价格上涨。但如果商品服务数量也相应变多,当然就不见得涨价。

但这无碍原油最底层资产,美元锚定物的地位。

货币发行不需要锚,也不能锚,我一向如此认为。“信用货币”我觉得不合适,现代纸币是货币符号,发行的依据是兑付能力,不是信用,用信用取代兑付能力,似乎文字上能把逻辑杠自洽,其实还是不一样的。美元的发行并不依赖其信用,美国还有什么信用?依赖的恰恰是其兑付能力,比如这边石油美元,就是兑付能力。

上述是我的认识。下面是我的请教:

我跟 @hwd99 河友曾发生过异议,h河友认为中国发行人民币应该釆用央行购买国债的形式,当然,上段时间也在欢欣鼓舞的说人民币依债发生。我对此是有不同想法的。

1,一个人民币的发行,我认为应该由国家财政经济管理机构,依据经济需求发钞。理论上货币总量路经济总量再匹配才行。银行它只管金融,不管经济的,由银行发钞,如此金融立国,则较为合适;如果坚决搞实业,那么银行发钞,必然会损实业而益金融。

2,将央行可以购买二级国债视为人民币依债发行,是否误导?央行购买二级国债,只是金融上流通货币量的调节,并不是货币总量的调节吧?并且购买二级国债,并不能解决所谓依汇发钞的问题。入中国境内的外币,如果不强制换汇,则显然是把货币主权交出去;如果强制换汇,则是所谓依汇发钞。

3,当代世界主流经济理论,以金融机构为中心,我国如果要坚持实业导向,是否要对当前主流经济理论,进行批评和扔弃?

本帖一共被 1 帖 引用 (帖内工具实现)

首先是货币的基础。最早的货币都是实物,这个应该没有多大争论。第二步的货币是纸币代表的实物,例如韦爵爷最喜欢使用的银票,见票即付纹银若干两。英镑等货币都是以黄金为基准的。那个时候发行货币是要有对应的贵金属储备的。布雷顿森林体系中的美元在国际间是可以自由兑换黄金的,但个人不可以拿美元兑换黄金。这个时期的货币被称作金本位或银本位。第三步是货币与实物脱钩,就是我们现在使用的货币,即信用货币。所谓“兑换货币”,不管是兑换黄金还是石油,都是实物本位货币。现代货币的发行本身不具备兑换能力,不是兑换货币。美国疫情期间大规模放水,哪里有什么东西可供兑换?至于美国的信用,不是黄金储备(虽然美国的黄金储备世界第一),而是军事经济政治的综合实力,是国际贸易体系金融体系,是世界各地的盟友准盟友和军事基地。美国的国际地位相对于二战后或冷战刚结束的时候下降了,相对于中国的优势下降了,但仍然是有优势的,不要轻易地就说美国不行了。美国说要制裁中国的银行,很多根本没什么国际业务的银行就不再做大毛的业务了,就是一个简单的证明。什么时候中国说制裁为对台军售提供结算的美国银行了,再讨论美国失去信用的话题比较合适。

西方政体,例如美国,承认不同甚至对立利益和利益集团的存在,承认不同的人群有不同的诉求,因此建立起制衡与妥协的机制,而不是追求同一。对政府最重要的制约就是预算管理。如果财政负责货币发行,那就失去对政府的制约了。所以,美国联储独立性相当高,甚至联储的预算都不需要政府或议会审批。当然,在大一统的体制下,央行对财政的独立没有什么意义。过去所谓计委点菜,财政花钱,银行支付,就是这个意思。

现代银行体系包括两类银行,一类是大家日常打交道的商业银行,另一类是一国只有一个的中央银行,在美国叫联储,在欧盟叫欧洲中央银行,在中国叫央妈。央行是政府机构,不追求利润,发行货币没有问题。至于金融立国还是实业立国,跟谁发行货币没关系。

所谓人民币依靠国债发行,是一种莫名其妙的说法。央行购买国债是货币发行的一种形式,与央行依靠国债发行货币,是完全不同的两件事。

至于

当代世界主流经济理论,以金融机构为中心

不知道从哪里看到或得出的结论。经济理论永远在发展,谁也没规定要墨守成规。

世界货币锚定的是其军事力量对全球海运或经济的威胁程度

只要霉菌海空军继续世界第一,老二连东亚冲不出去,印多少也是全球买单,吃相别太难看即可

如果有一场惨败,哪怕是被老二在家门口痛揍丢掉东亚水道控制能力,什么锚也白搭,那么多债务压着美元会直接法币化

美国也曾经占世界GDP40%,那时候金融并不强。慢慢走向偏金融,是这条路是捷径,比较爽,有能力,不知不觉就会走这条路。

就算是现在美联储的行为,也没有说要金融立国。按我粗浅的理解,美联储基本还是按照它的三大目标来运行的:

1. 促进最大就业 2. 稳定价格 3. 适度的长期利率

所以失业率指标,通货膨胀率,是美联储最关心的指标之二。 大家猜测美联储9月会降息,那是因为通货膨胀得到基本控制,但是失业率情况不太好,于是美联储通过降息来促进经济,从而降低失业率。

至于美国债务毫无节制地增长,最后一定会怎么样怎么样,这种长期的情况应该不在美联储的核心考虑之内,而是美国财政部考虑的问题。

美国的现代货币理论,大致就是不需要考虑债务规模,只需要考虑付息,利息足够低的话,每年也不需要支付多少钱。这种美国大儒的理论,似乎都是学院派的,几乎没有实际投资者会这么说。债务多大都没事这种理论,是多少总统都梦想的事;有这种需求,于是有这种供给而已。当然还有谁也不知道怎么降低债务,这个无可奈何的事实。

我个人感觉美国的金融,有不好的地方,但也有大量很厉害的,值得学习的地方。

但决定是不是发钞,发多少都不是由银行自己的决定的。

中国人民银行以前是中央银行又是商业银行,后来1983年后就专职为中央银行了。中国人民银行发钞,但发行的权力并不在银行手中,而是银行根据经济的具体情况提出发钞数量再报备国务院批准。人行提出人民币的发行计划,确定年度货币供应量。 每年由人民银行总行根据国家的经济和社会发展计划,提出货币发行和回笼计划,报国务院审批后,具体组织实施。

这里有一点要注意到的是,中国不准外币在国内直接流通,所有外汇都要转成人民币使用,由于大量出超,赚来的美元必须转成人民币,赚来多少美元就兑换相应的人民币,结果造成一个假象似乎人民币是根据美元的多少来发行的。实际上没有这回事。但的确中国为了控制由于入超过多在某些时段把准备金提得超高。否则很容易造成输入型通胀。

输入型通胀在中国历史上发生过数次。最近的一次是在清朝。当时还是贵金属直接货币和处于雏形的票据货币时代。由于中国大量出超,欧洲在美洲掠夺到的金银最终变成了和中国交换丝绸、茶叶、瓷器的货款,导致金银(尤其是白银)大量流入中国。这导致中国一方面从实物地租转为货币地租,另一方面到清朝中后期造成了通胀。

至于你说的“世界主流经济理论,以金融机构为中心”,好像没有任何一种主流经济理论是以金融机构为中心的。现在的西方主流经济理论有两派,一派是新凯恩斯主义,另一派是新古典主义。这两派的区别虽然有,但也没有大到哪里去。新凯恩斯主义也讲市场调节了,新古典主义也承认某些条件下市场不起作用了。其中的一个分支叫做“货币学派”。但是这个学派可不是讲金融机构为中心,也不是说货币发行越多越好,而是说造成通胀的唯一因素就是货币发行过多(实际上是废话),所以主张货币发行量的增长率要保持一个固定的速度,让经济中的个体对通货膨胀有完全的预期能力。这发展到后来就变成了欧洲央行和美联储追求的2%左右的通胀率。

事实上,不需要学过马哲,任何主流经济学家都是反对金融资本主义的。但是,金融资本主义是一副慢性毒药,而能发行世界储备货币更是毒药中的毒药。无他,当你在家里能印钱就能买到一切时,又怎么会努力工作发展实业呢?

西方经济学家谁都知道这个道理,美联储主席和董事会也知道,甚至资本家们都知道。问题是搞资本主义制度,就算你知道这么一个结果,但你不赚这个钱,自有别人去赚,资产阶级作为一个整体是由无数松散的资本家组成的。而资本家是以个人利润最大化为终极生活目标的。于是任何发达的资本主义最后总是会走向金融资本主义,强大的金融资本主义就变成金融帝国主义。

中国现在还在搞国家资本主义,还处于实业资本主义阶段。但一旦和美国一样登顶,开始让人民币作为世界货币了,恐怕也是难逃变成金融帝国主义的。

相比较1955年,现在美元实际价值贬值10倍左右,看着触目惊心,但实际每年也就平均贬值3个多点,比其他货币少多了。谈问题,最好要有参照物,大家都烂,美元是最不烂的,当然大家都认它。另外还有盟主,美军,科技加成,美元现在地位一点不奇怪。当然,现在支持美元的这些基础,都在加速坍塌。

特别是对中国这样还在增强硬实力阶段的国家,没有比电力更合适的。电力是现代社会,最广泛的媒介,所有的行业,从三个产业到居民,都需要它。虽然各行业电力化程度不同,但可以很明晰的添加调整系数。从电力需求增降,幅度大小,基本可以判断经济如何。而且电力是无法长期储存结转的,反应极快。还有一点,各国实际电力化程度都比较低,但电气化是方向,可以长时间保持这指标的连续性,也有相互比较的基础。。货币说到底,是为现实服务的,尾大不掉到围着它转,就可笑了,有个硬约束的锚,也减少货币投放的争执。

为什么我认为不能锚定某个物资,而是依据物质财产或者虚化一点依据经济总量,因为货币要求与实物财富相适应。

如果锚定某个物资,比如说石油,我们把石油买来了,简化成两个使用方式A燃烧,烧掉了。B原料,都做成产品。那么如果人民币描?定石油,两种情况下,货币的发行方案都一样,但不同的石油使用方法对货币的发行要求肯定不不样。

那么如何依据物质财富的生产来发行货币?我当然是不知道的。我一直认为工农业生产总值才能真实反映一个国家的生产发展。GDP只是能反映交易活跃程度。(并且目前各国GDP的计笑方法并不统一,计算内容也不统一,用GDP来进行国家之间的比较失真必然存在。)

第二个为什么我认为应该由财政部而不是央行发行投放货币?因为财政部和央行的运行规则和目的是不同的。财政部面对的是财政问题,央行面对的是金融问题。只能财政问题包涵金融问题,不能金融问题包涵财政问题。如国一国的财政由央行用金融手段去解决,绝对会完蛋的。

孟河友的答案跟 @hwd99 河友的观点较接近:银行也不是想发就发。那何必多此一举?财政部发债让央行财买来发行货币。关键是人民民是主权货币,发债给央行来发货币,就成了债务货币了。就是央行把国债收益全额划归财政部,也还是债务。本来是财富的,这么玩玩,就变成债务了。