- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】从雷曼的破产谈起【1】银行的运作模式 -- 定远麾下

2008年9月15日,我LD的相机记录下位于纽约第七大道上雷曼兄弟银行的大楼。不知道雷曼的招牌还能在上面挂多久。

守候在大楼门口的记者。

继美国第五大投行Bear Stern被美国联储安排卖给JPMorgan以后,有158年历史的雷曼也轰然倒下,随后美林证券宣布将与Bank of America合并。至此,全美五大投行已去其三。

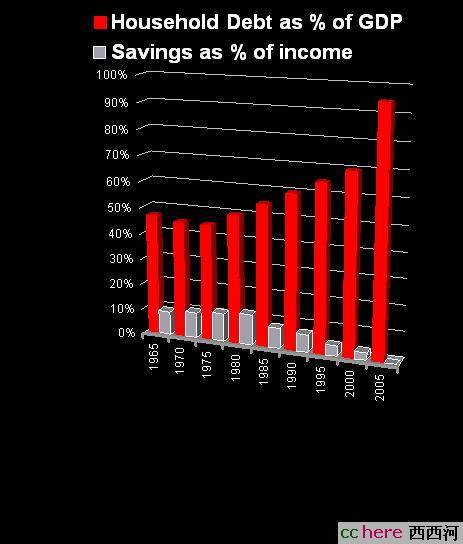

这场金融海啸究其深层的原因,还要从美国的过度消费说起。目前全美国的房贷总共价值为13万亿美元,相当于美国一年的GDP。如果13万亿里面有5%的损失,总额就是6500亿。下面的图里列出了从1965年到2005年里美国的家庭负债额与GDP的比例以及储蓄额占收入的比例。消费的膨胀可以清楚看到。次贷危机与消费膨胀的关系,已有很多相关的文章,在此就不多讲,有兴趣的朋友可以参看子玉兄的大作。

从技术层面讲,就要看看投行的运作模式。

投行与传统的商业银行的运作模式并不相同。美林的中国区经理刘二非曾说,投行就是个资本市场,集中了资本和需要投资者,投行在其中穿针引线,帮助投资人寻找投资机会,也帮助需要融资者寻找合适的资金来源。

刘二非的话说穿了,就是空手套白狼,以投资人的钱套利获得回报。

传统的银行诸如BoA花旗等靠吸引储蓄以获得中长期投资,并将储蓄用于发放贷款和进行套利交易。这种资金来源更加稳定。国内的各大银行的分行长们最重要的任务就是吸纳存款和发放贷款。我所认识的某行的分行长曾在拉存款的时候遇到客户在饭桌上戏言说,一杯酒两百万,你喝多少就我就存多少。这位分行长二话没说,一口气喝下二十杯,客户最后也如约存入四千万。

投行则不然,美国的五大投行,除了高盛本身已多少带点private equity的性质,其余四家全部靠短期的拆借。一般的商业银行的存款利率总的来说低于贷款利率,简单的来看一进一出就有的赚,当然实际情况远比这复杂。而投行的融资依赖于短期拆借利率加上自身的信贷息差(credit spread)。这种融资的方式风险远大于前者。一旦投行自身的交易头寸出现问题,如果市场对其偿还能力的预期降低,银行的信贷息差将被调高,而银行的融资就会出现问题。在目前的信贷危机下,一旦问题严重,息差的攀升就会如同火箭,市场甚至停止与其进行交易,墙倒众人推。无法融资,投行也就做不下去了。熊死蹬就是这样被蹬死了。

幸存的投行们,很多已经意识到了这一点,有的已经着手收购一些零售银行。现在所发生的一切,对于中国的银行业来说,更是个最好的学习机会。即使付出点学费,稚嫩的中国金融业,希望可以少走一些弯路。

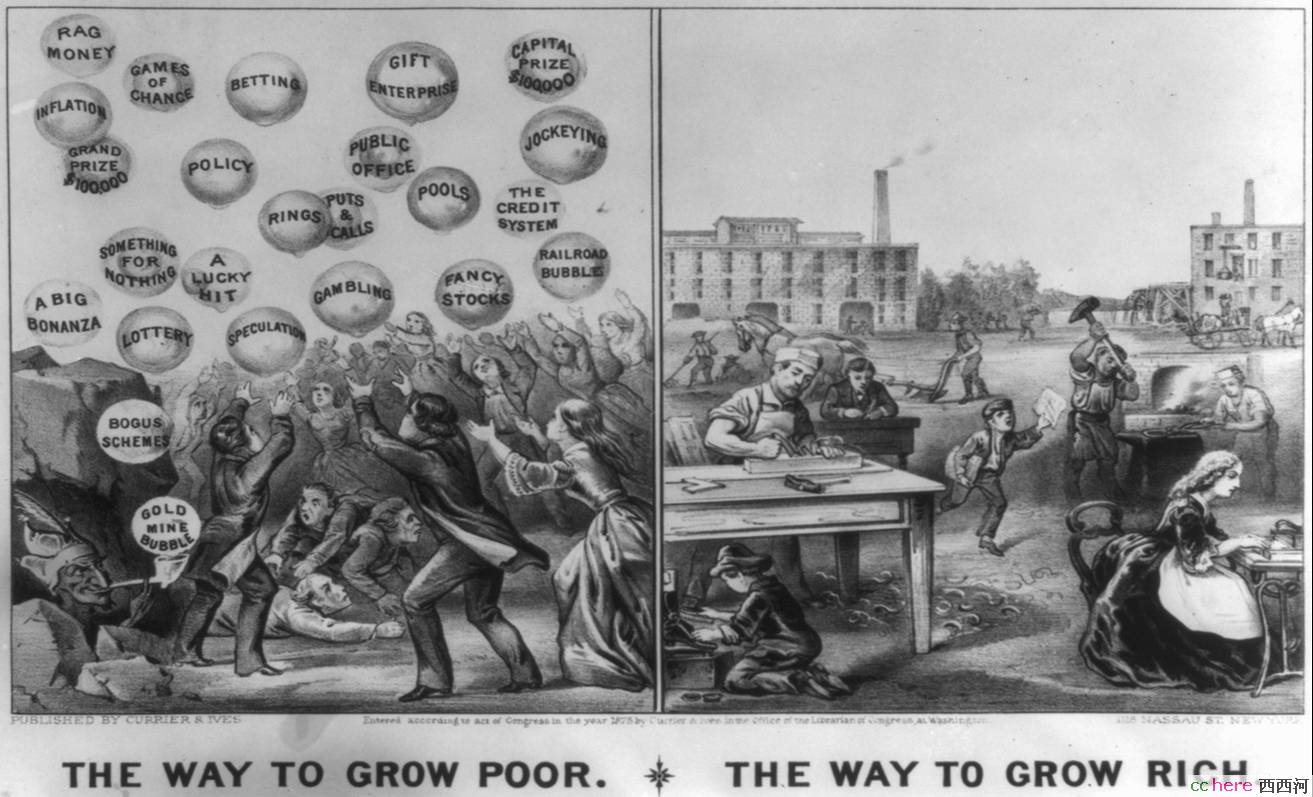

最后的这幅图很有意思。请点大了看。怎样变穷,又怎样边富?很象我们这个年代。

本帖一共被 10 帖 引用 (帖内工具实现)

自己双手汗水获得的东西最实在,或者如河友说说的那样:力不到不为财。

恭喜:你意外获得【通宝】一枚

谢谢:作者意外获得【通宝】一枚

鲜花已经成功送出。

此次送花为【有效送花赞扬,涨乐善、声望】

葡萄兄关于印度经济的论断。有朋友所中国未能在这场风暴中讨到什么好,如此说来印度的前景更为不妙。

没有建立在实物经济上的所谓先进的民主和金融成败几何?

拳头硬谁坐享30年和平红利。

兄台今天也用了。。。敢问这两个字母代表什么?……落伍了

领导的拼音首字母,或者Leader的缩写。

一般指代LP,LP你知道是什么吧

陈MM朝战雄文中的精义

花上,花上。。。。

nice.

If the background of "Brothers" at Ad is kind of dark, your LD would make a perfect photo.

It's said that Roche purchases Genetech, isn't it? People currently focus on those banks at Wall street, I am curious about those bio/med/pharm high tech companies. The job market for Pharm is pretty bad, many giant companies freeze recruitment. ![]()

情况不太清楚。

你看第一张,雷曼的招牌下面有当天的日期。可惜她没给拍个特写什么的。否则倒真是个好素材。

这句话非常的正确,但是如何穿针引线的,我不是行业人士,只是略微了解一些,给大家一点我的理解。

就本次房贷来说,银行发行了这些房贷后,比如说利率为13%,总是会觉得心理不安,万一收不回来怎么办呢?我要寻找一个平衡,这是,银行就会找投行,帮我做个杠杆吧,我要一个平衡,我可以不赚13%,少赚点是可以的,降低风险。

换句话说,杠杆,就是牺牲一部分可能的利益,换取风险的降低。

投行就要帮银行做这个杠杆,怎么做?债券是其中之一,比如说,投行帮忙发行一批债券,为银行募集到一部分资金,这样,银行实际借贷出去的,就不是自己银行内的存款了,而是筹集到的债券,而且债券可以特殊说明,该债券是针对某银行的某部分房贷,时间为15年,每年的利率为4%(这4%就是银行为了降低风险而出让的利率)。

谁会买这些债券呢?投行对于可靠的,会买一些,更多的,会是各种各样的基金(比如社保,养老,医疗等),以及急于不让大量外汇储备贬值的各国政府,反正就是那些,手头大把现钱的又希望保险的。

这个债券保险吗?需要看是什么样的债券,是否和房贷直接挂钩?谁来偿还这些债券?债券制定时的条款限制,会决定债券的质量,相对于购买人和银行的质量,以及环境。

比如说,如果债券制定时说明,与房贷直接挂钩,那么,在业主能够直接偿还贷款的情况下,当然是皆大欢喜;如果不能,但是房价就在大涨的情况下,那么购买人就相对有利,因为他同享这栋作为抵押的房子的;而如果此时房价大跌,房子已经没有用处了,那么银行比较有利,因为他将房价下跌的风险转移到了债券上,也就是购买人的身上。

但是如果债券只是银行发行,不针对任何房贷,呵呵,那就是与银行的好坏有直接的关系了。

房贷,只是作为杠杆的一种资源而已,实际上,投行做的杠杆另一头的资源种类,不仅仅是房贷,不仅仅是银行,包含了五花八门各种各样的东西,只要是需要融资的,需要转移风险的,都可以找投行,让他们帮忙解决资金问题![]()

只是作为参考,至于局势问题,看我历史的帖子吧,不想分析了,夜幕尚未降临,只是太阳开始落山而已,不过,即使是夜晚,也有月亮的皎洁不是?