- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【半原创】务虚巴菲特---读信随想 -- 无所不在

You don't have to be extraordinary to achieve extraordinary results. You just need to be good at spots, and you stay around those spots.

读信随想,重出江湖;价值投资,唯我独尊。Yeah!![]()

-----------------------------------------

随想就是胡思乱想,难免挂一漏万。所以要反刍,以便充分吸收。当然,以前写到的就不重复了。

次贷一周年之际,财经杂志报刊都用大篇幅对过去一年的种种进行了详实的深度分析。吃财经资讯这碗饭真不容易,过去什么事情都得说的头头是道,说不清楚的也得说圆了,还要预测未来,历史学家+预言家,一份工资两份差事。

这是什么?马后炮!而且是比较新鲜的马后炮。如果让象牙塔里的经济学家来研究,一篇论文从开始搜集资料到最终接受,单位是按照年来计算的。(社会科学发文章不比自然科学那么短平快,过来人都知道的)有什么用处?史料参考价值。下次打死华尔街也不做这种事了,已经没有技术含量了,一定要有更新的戏法,更高深的模型,更完美的预期,不能让SEC和FED嗅出味道来。请牢记以下“名言”:“what can be sold will be sold.”,“quality control is never prized.”

马后炮对投资者来说一点用处都没有。一年前这些媒体在说什么呢?我清楚地记得(也许你也记得)那时候他们正用整版的篇幅分析为什么那么多投资银行和放贷机构能够实现20%+的盈利增幅,日子过得那叫一个美。我记得Credit Suisse两位数的盈利增长竟然导致股东不满,因为死对头UBS的增幅更高。![]()

那么我们看看一年前的巴菲特在06年给股东的信(07年三月发布)中说了些什么?

巴菲特的BH拥有公用事业公司 MidAmerican Energy Holdings 86.6%的股权,而这家公用事业公司又鬼使神差地全资拥有全美第二大房地产中介机构 HomeServices of Amercia,其下共有20个不同名称的子公司,总共2万多家中介所遍布全美。06年销售量下跌9%,利润下降50%。他在06年对其业务的评论是

“the slowdown in residential real estate activity stems in part from the weakened lending practices of recent years ... consequently there is a huge overhang of offering in several of HomeServices's markets.”当中省略的是他对滥发房贷的种种讽刺。

另外,BH同时拥有房屋生产行业的大佬 Clayton Homes:“Clayton Homes remains an anomaly in the manufactured-housing industry, which last year recorded its lowest unit sales since 1962. Indeed, the industry's volume last year was only about one-third that of 1999. Outside of Clayton, I doubt if the industry, overall, made any money in 2006.”

当你在07年3月第一时间读到这些内容的时候,你能说它是马后炮吗?这是不折不扣的马前炮,足足提前了至少4个月。

我之所以把06-07的信放在一起,就是因为这个马前和马后的问题。首先我要承认,当时看到这些评论完全没感觉,因为我在整个行业链中没有任何投资,至今也没有。虽然当时投行和房贷机构的利润飙升,但是我看不懂它们的报表,他们的利润、规模等并没有BH的大,但是报表却写得比BH的要复杂,光是页数就多了不少,(BH的年报一般80页左右,包括给股东信的20多页)而且不可预测的东西实在太多,从资产到负债,有多少是实实在在的,又有多少是未知的,天知道。现在的价格当然很便宜了,但是不知道的还是不知道,就像巴菲特说的那样:“the ONLY thing we (巴菲特和他的搭档Charles Munger)understand is we do NOT understand how much risk these companies have taken.”你要是知道请一定跟我说一声,你可以低价买完了再告诉我噢!而且,他评论时的用词很平缓,不像时下的媒体,喜欢用那些夸张的词汇:“sensational”,“painful”来代替“good”和“bad”,这一点像他的老师Benjamin Graham。所以看得时候如果不是很留意的话很容易一晃而过。

“专家”的评论永远是滞后的,他们要等至少2、3个季度的好成绩出来以后才会用他们的那些个模型去套。最直接最迅速的就是实践,实地亲自去了解情况,第一手的资料是最准确的。把这一点发扬到极限的就是人称“华尔街的印第安纳琼斯”的Jim Rogers。他三次驾车环游世界(前两次是摩托,第三次开车),每次为期数年。分别在88年94年和99年三次驾车横穿中国,实地亲身了解中国的发展,并和全世界其他投资热点比较,最终决定举家迁至新加坡,希望自己的孩子能够在一个华语社会长大(他不去大陆和香港定居是因为污染)。如果你想知道哪些公司值得投资,细心观察一下日常生活,不管是巴菲特还是彼特林奇都谈到过这一点,以前提过,不罗嗦了。

现在大家不论国内国外都谈房色变,巴菲特怎么说的来着:“... We will continue, however, to acquire quality brokerage operations when they are available at sensible prices” “we continue to look for tuck-in acquisitions to be run by ... (Clayton Homes)”。又有谁比他更能理解他老师Benjamin Graham在经典名著《security analysis》卷首引用的那句贺拉斯的话:“现在已然衰朽者,将来可能重放异彩;现在备受青睐者,将来却可能日渐衰朽。”呢?

至于那些说巴菲特是靠小道消息投资赚钱的人,建议先去买一瓶带抗生素的眼药水,然后问自己一个问题:“如果他的公司包含零售、制造、保险、公用事业和服务业,那么他还要需要小道消息干什么?到网上散播吗?”

-------------------------------------------------------------------

其他的:

07年:

1。 什么是出色的、较好的和非常差的投资对象。

简言之,出色的是不需要追加大量投资的,却能持续不断产生并增加利润的公司,他用了旗下See's Candy 为例。我认为这类企业一般都属于传统的轻工业或者服务业,不是重工业或者高新企业。因为前者固定资产的投资比重较大,也就是说资本循环过程太长(马克思经济学的用语哦),所以需要不时追加投资(维柴有点这个味道),而后者的命运实在是坎坷,即需要不断更新设备以应对技术升级又不得不面对竞争不断降价,你看看电子产品就知道了。台湾那么多电子代工的公司,利润真的是很薄很薄啊,至于日本的公司就不提了,利润不如美国长期国债,一头撞死算了。

2。Fanciful figures --- how public companies juice earnings

上市公司计算pension expense的时候偏向于虚报收入,S&P500中的363家都有自己的pension plan, 平均“假设”回报率高达8%,鉴于他们持有债券的平均比例为28%,且对应回报利润不会超过每年5%,那么剩下的72%的股票投资年复合平均回报率需要达到9.2%,对比道琼斯指数过去一个世纪的年复合增长不过5.3%,就算是每年的利息全部用于追加投资也顶多是7点几,这每年2%的差距怎么弥补?更何况经济学的常识是基数越大增长幅度越小。考虑到美国现在庞大的经济基础,凭什么未来的增速会比过去更快?不要小看这2%,从你工作到退休,至少有30年的时间,这绝对不是一笔小数目。对CEO来说就算30年后达不到也不要紧,一般的CEO至少有4、50岁了,30年后都上天堂了(我要是圣彼得就不让他们进去),谁还关心这个,只要利润数字达到合同里面的奖励条款就行了。顺便说一声,consulting和auditing从来不曾提出异议,因为这一行里只有两种客户是不能得罪的:actual and potential,这是巴菲特听一位咨询人士说的。“Whose bread I eat, whose song I sing.”

3。有效市场理论EMT

You can occasionally find markets that are ridiculously inefficient - or at least you can find them anywhere except at the finance departments at some leading business schools.

理论就是理论,只能理论上正确。

06年

1。保险业务。太具体了,感兴趣的清自己去看。

2。报纸。一句话,如果广播、电视和互联网先于报纸行业出现,那么就压根不会有报纸了。

3。美国最知名的大公司。

BH现投资于可口可乐、运通、百威、沃尔玛等大公司。公司各方面都很优秀,但是巴菲特的判断是这么大的盘子,未来长期的利润年均增长如果能保持6-8%就很好了。但是请放心,所有的CEO都会许诺两位数的增长的,所以未来某年你看到许诺实现的时候,千万别得意,因为日后会吐出来一点的,或者是以前吐得太多,所以又吃回去了一点(太恶心了![]() )。回头看中国现在的那些巨型航母,美国同行的水准也许可以作为长期的参考。

)。回头看中国现在的那些巨型航母,美国同行的水准也许可以作为长期的参考。

4。投资股票基金

为什么股票基金作为一个整体从长期来看跑不赢大盘?一句话,这也是一个行业,金字塔结构决定了有winner有loser,而且少量的winner下面是巨量loser的尸体。如果你不能一眼看出彼得林奇或者Walter Schloss 这样的基金经理,那么不买ETF是你的错。

但我认为不是优秀的公司,具体的理由以后有机会可以讨论。

我持有的数量很少,目前没有潍柴,如果今后价位合理,我也会考虑的,目前的价格我没兴趣。

2005

A.关于衍生品(derivative operation)

BH 自从收购再保险公司Gen Re以来,一直在逐步退出Gen Re原有的衍生品交易。衍生品的合同数目从收购时的2万多,缩减到了2005年初的2千多件,并在年底进一部减少到7百多。由此引起的损失仅仅05一年就高达1亿美元,总数更高达4亿美元。之所以巴菲特这么迫不及待的宁可违约出血也要终止合同,是为了避免日后更大的损失。这些合同订的时候条件都有些离谱,比方说有一份合同的年限高达100年,实在荒唐。

衍生品交易给投资者评估公司造成不小的困难,尤其是合约年限很长的或者变量特别多的。关键的地方就是对于未来的不确定,而这种不确定性又为公司在报表上面做手脚提供了很大的“想象空间”。根据规定,trader可以在报表上估计他们买卖的合同的价值,因为这些合同无法交易所以没有所谓的市值(mark to market)。既然是主观的估计,那么同一份衍生品合同在买卖双方的报表上的价值就可以天差地别。事实上也的确如此,目的就是为了报表好看,以至于同一份合同在交易双方的报表上都显示是盈利的,那钱是从哪里来的,未知的第三方?

评价金融机构的报表不得不经常面对这些奇妙的东西,所占比例比较小到也罢了,但如果是公司的主营业务或者利润的主要来源,那么CEO为了奖金而发挥他们的想象力就完全“情有可原”了,这在牛市的时候尤其会发生。“在别人贪婪的时候恐惧”在这里有一层新的意思:当心!那些无能的家伙在牛市的时候特别容易得红眼病,他们对于优秀同行的关心仅限于年终奖金数。

合同没有市值所以可以估计,那么能够交易按照市值计算是否就一清二楚呢?其实也是未必的,因为市值一直在波动,所带来的利润/亏损都是浮的,特别是对于卖方来说,合同不值钱的时候利润反而显得好,值钱了反而利润受影响下降,这些浮的数据并不能帮投资者解释这些合同到底价值多少,所带来的只是无尽的烦恼。我的建议就是除非对此非常在行,否则就别玩这种猜谜游戏。

B.巴爷爷讲故事:无用的Fred(Fred Futile)和“停滞不前”公司 (Stagnant, Inc.,)

Fred 在某年出任 “停滞不前”公司的CEO,他的合同里写明他拥有总数占公司1%的为期10年的、定值的(fixed-price)期权(option)。他会怎么做呢?

首先,他会停止支付所有的股息。然后,用所有的利润来回购公司的股票。让我们看看这么做的结果。

假设“停滞不前”公司的资本净值(net worth)为100亿美元,每年的利润名副其实的定滞不前,始终是10亿美元。初始股票数为1亿股,即每股收益10美元。如果股价保持在PE 10倍,即每股100美元,总价等于公司净值。那么10年后当期权到期的时候,流通的股票将减少到3870万股,股价增值158%,每股的利润也飙升到25.8美元。我们这位看似无用的Fred从期权上为自己捞了1.58亿美元。事实上,即使公司的利润在Fred上台后不再是10亿美元而是下降到了8亿,即投资回报从10%降到8%,Fred照样能为自己赚到1亿美元。

每个CEO都知道这个故事,除非他是小布什第二,笨得连生意也要他老爹照应。70年代的时候,股东让CEO回购股票往往被拒绝,因为那个时候期权没有现在这么普遍,吃力不讨好的事情是不做的。现在,就算股东不说CEO也要回购,消息出来华尔街再跟着疯炒抬高股价。现在强制规定option要记入开支,出发点是能稍微挽回一下,不过新的招数还是会不断出现的。巴菲特说过:“如果一个人品质不好,那他最好又笨又蠢,免得给社会带来祸害。”当然,并不是所有的CEO都是混蛋,只不过他宣布回购的时候,建议立刻去查看相关的奖励条款。

另,巴菲特本人在20家上市公司担任董事,只有一家公司的CEO把他放到compensation committee里面 ---比例为5%。

C.HOW to Minimize investment returns (如何减少你的投资受益)

除去破产这个特殊情况,世界上所有股东的利润从总体上来说,恒等于世界上所有上市公司的利润。对于个别股民而言,也许她能够通过买卖赚得更多,但是必然是以其他人的损失为代价的。炒股票的人说这是一个零和游戏,这个零其实不是0,而是一个事实在在的数字,对于美国公司的股东整体而言,这个数字现在是每年7000亿美元左右。如果把股民看成一个整体的话,那么他每年名义上有7000亿美元的进帐,其中一部份以现金分红的方式给了他,另一部分,往往是一大部分,截留下来用于再投资。

但是并不是所有的人都愿意“坐享其成”的,他们想多赚点,于是便有人来帮他们,就叫他们helpers吧。首先出现的是股票经济人broker-helpers,他们提供买卖的平台,使得交易成为可能,他们收取手续费。一些人赚了一些人亏了,从整体上来说,利润变成7000亿 – 手续费。

接下来出场的是基金经理 manager-helpers,他们帮你管理资金买卖股票,让你省心省力。相应的,他们收取管理费。一些人赚了一些人亏了,从整体上来说,利润变成7000亿 – 手续费 – 管理费。

然后登场的是狗头军师consultant-helpers,他们帮你选择股票或者选择基金经理,让你更省心更省力。相应的,他们收取咨询费。一些人赚了一些人亏了,从整体上来说,利润变成7000亿 – 手续费 – 管理费 – 咨询费。

最后登场的是超级明星 hyper-helpers,他们的名片上写着hedge fund 或者 private equity。他们告诉你那些基金经理就是待宰的羔羊,那些狗头军师如果真有本事自己早就发了,只有他们,才是真正的赢家。于是,整体利润变成了7000亿 – 手续费 – 管理费 – 咨询费 – 明星收费。

结果就是,这种对于个别高利润的追求导致股民的整体收益在减少,而且越来越少。我没兴趣参加这种与人斗的活动,因为这个蛋糕越斗越小,不符合为个体利益竞争终将惠及大众的经济原则,也就是说,就像给没有收入证明付不起贷款的人发放房贷一样,it makes no economy sense.

本帖一共被 1 帖 引用 (帖内工具实现)

看完这文章,突然觉得纳什的发现确实有重要意义啊...

之前一直不明白为什么他的研究结果被看得那么重要,总觉得那理论很难在现实中被实践,这下有了新的看法,花谢

1.类似大宗商品产品(commodity-like product)的企业战略: NICO 和 GEICO

保险业是BH的核心,因为保险业为BH提供了大量的“float”(属于保户的钱,暂时交给保险公司保管)用于投资。保险业成功的关键是“如何聪明地用别人的钱为自己赚钱”。这里关键的就是“聪明”二字:最不济,为借用这些资本所支付的成本不应超过银行利息,否则保险公司不如改行开银行。最高的境界就是别人付钱让你用他的钱为你自己赚钱,也就是underwriting profit,即保险收入>(理赔支出+营业成本)。在保险这一行里,能做到这一点不容易。为什么?正如我在《巴菲特信中的保险行业》链接出处一文中说的那样,因为保险公司卖的东西类似大宗商品,也就是说产品没有很大差别。你一定听人说过:“请给我来一瓶可口/百事可乐”,但是你恐怕没听说过“请给我来一份某某公司的保单”吧?保单这个东西没有技术含量,上面的条款没有专利保护,任何公司都可以复制一份。为了吸引资本,保险公司之间争夺保户的竞争是非常激烈的,很多电影电视里都有非常形象的描写。这一点也是保险业整体为什么经常处于underwriting loss 保险收入<(理赔支出+营业成本)的原因。有点像出口企业为了争取退税,稍许亏本也干。

保险业也是一个周期行业,困难的时候从业人员上上下下都会承受巨大的压力,巴菲特称之为“fear factor 恐惧因素”。对于管理层来说,保费额持续下降那么报表业绩怎么办?股价又会怎么样?董事会怎么说?乌纱帽还要不要了?对于普通员工来说,饭碗怎么办?会不会大裁员?上上下下人心惶惶,结果就是大家一起发烧,不顾一切后果来压低保费以争取保户,饮鸩止渴。只要一家公司撑不住开始这么干,很多都会跟进去的,后果不是不知道,实在是顾不得这么多了,活一天算一天,最后就是大洗牌。

在这么恶劣的商业环境中,怎样树立成功的企业战略?不妨看看BH旗下的property-casualty保险公司National Indemnity (NICO) 和 汽车保险公司GEICO。

NICO ---决不做赔钱买卖

NICO是BH保险业务的祖宗,1967年巴菲特在美国保险业解除管制的大背景下买下了这家中小规模的地方保险公司(当时他也没多少钱,BH原来的主营业务 --- 纺织业利润非常低,日子不好过)。NICO自身的经营风格看上去并没有什么特殊的地方:公司小,不出名,没有什么信息优势,公司成立至今从未有过一个保险精算师;通过普通代理(general agent)卖保单,没有低成本的优势。但是,40多年来NICO的表现非常出色。公司有什么绝招?

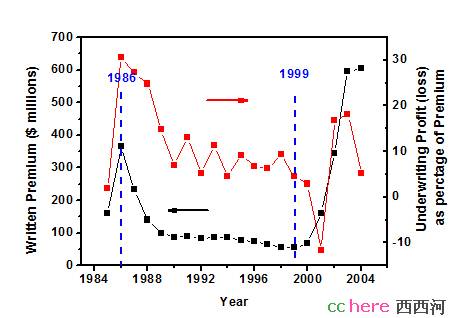

绝招看上去很简单 --- 决不做赔钱的买卖。当其他保险公司为了争夺客源不惜竞相降价的时候,NICO的对策是宁可不做,决不降价。看起来容易做起来难,后果也是很严重的。下图中,公司1986年的保费总额高达3.7亿美元(黑线,对应左侧Y坐标),从那时起,保费额不断下降,到1999年的时候,只有5700万美元。考虑到通货膨胀的因素,实际下降比例更大。这10多年硬是咬牙挺过来了。难能可贵的是NICO在这十几年里,一直都是underwriting profit的(红线,对应右侧Y坐标),总算没有白费这番努力。更重要的是,在这之后公司进入上升周期,保费从99年的5700万飙升至04年的6亿。

打个比方,红军爬雪山、过草地并不是因为他们喜欢户外极限运动,而是不这么做就是死路一条,只有这么做,才能留得青山在,将来才有大展宏图的一天。很多CEO不是不知道这个道理,但是即便他有心这么做,公司上上下下未必能理解;即便能够理解,又有多少人能够持续10年以上对这个政策不失去信心?不说华尔街,就连Harvard Business Review 不把你骂个狗血淋头才怪呢?(90年代初HBR曾经有一篇文章正反比较日本和美国的企业战略,表扬日本公司的同时,点名批评GE当时的CEO无能,卖掉公司最赚钱的部门,这位CEO现在地球人都知道他是谁了 --- Jack Welch)毕竟,在白色恐怖下屈服的人太多太多了。

唯一能够防止这种狂热病的疫苗就是公司文化。NICO自1940成立以来至今近70连续4任CEO从未改变公司“决不做赔钱买卖”的信条,从未向包括舆论在内的社会压力屈服。公司员工从86年的403人,逐步下降到99年的222人,其降幅(45%)远低于保险额的下降幅度(85%)。他们这种宁可减量决不亏损的“保守”做法当然得不到华尔街的掌声,但是他们得到了巴菲特和整个BH董事会的掌声。有这样的董事长,有这样的CEO,有这样的公司文化,BH才能够从一家60年代苦苦挣扎的纺织厂演变成今天的巨人。

GEICO --- 便宜的汽车保险

《巴菲特信中的保险行业》链接出处一文中简单提过。公司的战略就是两个字:“便宜”。既然人人都开车,开车的都要买保险,那么这种不折不扣的大宗商品唯一竞争力就是价格。GEICO自1936年成立以来一直是直接面对客户,绕过中介机构。一开始是通过邮寄的方式,后来是电话,现在是网络。公司04年占有美国汽车保险市场6%份额,07年增加到7.2%。如果你觉得这些数字比较抽象的话,那么说个绝对的:在美国汽车保险市场这个大蛋糕里,1个百分点对应16亿美元销售额。

此外,GEICO还拥有非常优秀的投资团队,其负责人Lou Simpson 独立运营GEICO的投资事宜,不受巴菲特支配。其1980年至2004年连续25年平均投资回报率20.3%,这个成绩绝对漂亮。他买的股票经常被不明就里的媒体算到巴菲特头上,因为对外发表的时候都是以BH的名义。

-----------------------------------

2.好股票持有多少时间才算长期持有?

04年BH在股市上最大的四家投资对象如下:运通American Express, 可口可乐,吉列,富国银行Wells Fargo。到07年除了吉列并入保洁导致巴菲特转股保洁,其他没变。四家公司平均持有时间到04年底是12.5年。

以可口可乐为例,巴菲特在87、88年买入,当时成本为13亿美元,99年IT泡沫的时候股价市值最高达到约140亿美元,04年的时候回落到83亿美元,整个过程BH并为抛售过,简言之,完全无视市场波动。为什么?因为人类还在喝可口可乐,这个“基本面”决定一切。

-----------------------------------------------------------

3.美国的贸易赤字问题

巴菲特又开始抱怨了,他很不喜欢赤字哎。随信还附带了他03年11月在财富杂志上发表的一篇文章。不提。

他还提到了独立董事的问题,我想日后会集中讨论一下董事会组成的问题,这里就不谈了。

本帖一共被 1 帖 引用 (帖内工具实现)

2003

1.买公司还是买股票?

同一家公司,在价格相同的情况下,如果条件许可,巴菲特更愿意整体收购而不是购买股票。理由:好处N多。03年的信里没有展开讨论这一点,我个人的认识是有两方面:

(1)潜在的优势。比方说避免华尔街金融资本内分泌失调引起的间歇性歇斯底里。前两年有一个现象:不少公司选择退市,一方面有流动性过剩导致大量PE寻求杠杆收购,另一方面也是有些公司的管理层实在是受够了那些坐在董事席上的fund manager的指手画脚。

(2)现实的好处。比方说贷款利息,BH旗下子公司如果需要大额贷款,一般是由BH母公司出面借钱,因为以BH的声望、信誉和家产能够从银行拿到最优惠的利息,这对整个公司来说是很合算的。巴菲特的规矩是子公司的利息=银行的贷款利息+1%,这1%的利息(劳务费)账面上算是母公司的利润,虽然出现在报表里,但是对股东而言没有什么意义。

尽管整体收购有诸多好处,但是一般来说股票价格有时候要比收购价格便宜,虽然听起来不可思议,不过的确是事实。巴菲特接手BH已经40多年了,前20年他更愿意买股票,因为便宜;后20年他更愿意买公司,因为BH的基数实在是太大了,而且越来越大。现在,对BH有意义的投资至少要5亿美元左右。想象一下,5亿美元投到一家公司,就像大象跳水一样,水都满出来了,再便宜的股票也变得不便宜了。数据是最有说服力的,以下是BH1965年到2007年分别在证券和非金融性质实业子公司上对应的收益复合增益:

证券投资 | 实业收益

年份 复合增长 | 年份 复合增长

1965 - 1979 42.8% | 1965 - 1979 11.1%

1979 - 1993 25.6% | 1979 - 1993 19.1%

1993 - 2007 14.3% | 1993 - 2007 23.5%

鉴于BH目前的庞大基数,未来的复合增长率显然无法保持过去的记录,但是我的保守估计是15-17%。

2.corporate governance 公司治理 (特指股东、管理层和董事会的家务事)

管理层和董事会的关系是典型的“清官难断家务事”:董事会对于具体企业事务的干预以及管理层的奖励合同等等,公说公有理,婆说婆有理。有兴趣的建议去看看河友holycow的《逐鹿蓝天》系列,董事会和CEO的办公室政治斗争当小说看很有意思,真的摊上了避之犹恐不及。最可怕的情况是:CEO和投行、咨询公司沆瀣一气,董事会偏偏又不懂事,结果就是金融鲨鱼们嗅到血腥,下场一个字 — 惨。

为了防止类似事情的发生,美国法律规定董事会一定要设有“独立董事 independent director”席位,以保护股东的利益。这属于典型的好心办坏事:一类独立董事就是上面所说的fund manager,代表那些掏钱买他基金好让他进入董事会的人,偏偏他们对公司经营往往什么都不懂偏又喜欢指手画脚,老黄牛式的CEO是不招他们喜欢的,“什么!居然要3-5年才扭亏,You are fired!(这一刻人人都是Trump)” 得,换个扭亏高手来,大裁员买OEM产品贴牌外加重组(reconstruction,这个词在报表上就像是红色警报一样),reconstruction charge 统统都是偶生(noncurrent)的。短短一两年就上演逆转好戏,利润那叫一个棒,生产率那叫一个好,股价那叫一个牛,CEO的奖金那叫一个多,公司那叫一个死,哪个家伙说美国上市公司监管严格那叫一个傻。说穿了,那些fund manager根本不在乎公司的死活,关键是股价要涨,好自己提成拿佣金。另一类独立董事是狗腿子,这些人还指着每年董事席位那些薪水付账单呢,谁给钱就替谁说话,典型的墙头草。你说说这个形同虚设的独立董事席位对公司有什么好处,对股东有什么好处?

这印证了我的一个看法:指望法律条文起到积极作用是一厢情愿,法律充其量让人不敢作坏事(也许),但是不会鼓励人做好事(肯定)。那么,什么样的人适合做独立董事,或者说适合担任董事一职?巴菲特给出的标准:(1)屁股坐在股东一边,也就是所谓的owner-capitalism,一荣俱荣,一损俱损,绝了那些所谓代言人(fund manager)的路,最好的例子就是巴菲特和他的搭档Charlie Munger,两人90%以上的资产就是BH的股票(2)懂生意经的,250不要(3)有钱的,免得那些狗腿为了付房贷给老婆买钻戒满脑子想套现整天走漏消息给那些杠杆收购的大爷。你说要求是不是太高了?错,事关重大,宁缺勿滥。更重要的是,董事本质上代表的是资本,所以最好是具有资本主义精神。至于他是不是family man就无所谓了,当年Enron的董事长在受审前对媒体说:“I am a family man”。可见family man什么都不能保证,除非他以外唯一的股东是他老婆。

3.一些马后炮

(1)我们现在已经知道巴菲特08年买了GE和高盛股息为10%的永久优先股。03年的信中他提到了两个名字: GE当时新上任2年的CEO - Jeff Immelt和高盛的managing director - Byron Trott。前者是作为CEO的先进代表(能力就不说了,难得的是薪酬标准制定得合理,尤其是option),后者是作为投行的先进代表(M&A少有的说实话的人)加以点名表扬。巴菲特的信中对于本公司旗下的经理(比如Nebraska Furniture Mart的Blumpkin夫人)和所投资公司的管理层(比如Wells Fargo的CEO Dick Kovacevich)是经常大肆表扬的,但是对两家当时没有关联的公司的管理层大加表扬却是很少见的事情,75年的信到现在,次数应该是两个手数得过来的,尤其是Immelt,01年上任至今已经被巴菲特在信上点名表扬过两次了。当08年消息传出的时候,我的第一反应是:他的耐心真好。

(2)03年BH凡是与房地产有关的实业公司都赚翻了,到06年的时候都不行了,(详见06-07年信的评论)而危机的爆发是07年中。理论上,股市反映的是人们对于未来经济的预期,如果预期正确的话,那么股市的表现应该是领先实际的经济情况;事实上,股市永远是滞后的,因为那些搞预测的专家都是用至少3个月以前的经济数据死套公式。真正能正确及时评价经济情况的,宏观上是FED和Paulson,微观上就是各位CEO,这也是看年报的动机之一,尤其是BH的年报。

2002年的信有点料

1. 定时炸弹 – 金融衍生品 derivative

现在地球人都知道衍生品derivative是定时炸弹,因为它们已经爆了。这个说法在2002年信中的原文如下:“Charlie and I (巴菲特) are of one mind in how we feel about derivatives and the trading activities that go with them: We view them as time bombs, both for the parties that deal in them and the economy system.”

巴菲特之所以这么说有三层理由:

(1) 首先金融衍生品有助于报表上虚报利润. 具体的见05年信的评论链接出处。此外,衍生品有关的应收款(derivative related receivables)客观上会使一家公司的balance sheet看上去比实际情况更加健康,不仅容易误导投资人,更有可能误导公司管理层自己;另一方面,一些表外的项目(off-balance-sheet items)又会成为地雷。如果你看不懂报表上写的这些东西,完全不必自卑,因为一开始就压根没打算让你看懂。巴菲特和他的搭档Charlie Munger看完那些大银行(citi?)的报表之后,得出的结论就是“The only thing we understand is that we DO NOT understand how much risk the institution is running.”![]()

(2) 对单个公司的堆积效应(pile-on effect):很多衍生合同要求一旦一方的信用等级下降,该公司必须立刻向合同另一方增加现金担保(cash collateral),这很可能导致公司出现清偿危机(liquidity crisis),其信用等级也会因此进一步下降,从而陷入恶性循环。(比如 AIG)

(3) 对整个经济的连锁反应:在严重的信贷危机中,即使是行事谨慎、情况良好的金融公司也会陷入困境,而这并不是因为他们自身的错误,就像传染病一样。危机往往会以人们事先没有想到的方式出现,否则就不叫危机了。金融业的连锁反应不是21世纪才发现的,实际上,在1912年的经济危机中,不少原先运作良好的商业银行忽然发现自己莫名其妙地不行了,因为他们发放的大量贷款收不回来(相当于前面提到的应收款),尽管这些贷款发放的标准在平时看来是非常谨慎的。1913年美联储FED成立的目的之一就是切断银行之间的连锁反应,及时隔离不良的银行,同时由联储出面,维持基本的周转以避免(减少)对实体经济的影响(宋红宾的阴谋论从历史的角度看YY成分太多,容易欺骗不明真相的群众)。在此之后,商业银行受到了监管。接下来1929-1932年的股灾对证券机构及对实体经济所产生的连锁反应导致了证券交易委员会SEC于1934年成立,于是证券交易也开始受到监管。金融衍生品derivative 到目前为止还没有受到监管,因为大家还在忙着救火,估计火灭了以后会设立专门机构对derivative进行监管,或者扩充现有两大监管部门的权力。回顾20世纪的美国历史,会发现很有趣的规律:1912年的总统是共和党人塔夫脱(Taft 1909-1912)而且之前两任麦金利和老罗斯福也都是共和党,1913年上台的是民主党的威尔逊(Wilson 1913-1921),FED就是他任上的“政绩”;1929-1932年的是共和党人胡佛(整个20年代都是共和党人的天下,之前是哈丁和科利芝),然后就是卓越的小罗斯福FDR;现在W快下台了,又轮到民主党人出来擦屁股了。

网上很多人都说:“巴菲特其实是忽悠,他不是也发衍生品吗?”对,他的确发衍生品。那么,他发的目的是什么?(1)虚报利润?太可笑,因为年报里说得清清楚楚,而且所有金融产品的浮动盈亏都是分开另算的(2)给自己找麻烦?BH金融产品的交易是完全独立的,而且没有动用公司的钱。更何况他资产的99%在BH,搭档Munger也有90%。就算他疯了,难道董事会都疯了?可能性不能说没有,不过可以忽略不计。

那么他为什么要发?我的理解是因为他需要钱投资。这听起来似乎不可思议,因为BH在一般人看来已经非常非常有钱了。了解巴菲特发家史的人都知道,BH能有今天,一定程度上是用别人的钱挣出来的,这也是为什么巴菲特非常喜欢保险公司的原因,用别人的钱(保险业所谓的float,见我对BH保险业务的评论链接出处)为自己挣钱可以说是生意的最高境界,前提是没有损害别人的利益(买卖保单是你情我愿的事情而且大多数时候都是买方市场)。

在目前的经济情况下,BH自己产生的现金流必然减少:首先是实业公司的利润下降,和房地产业有关的甚至可能出现亏损;其次是保险业务的保费也会下降。因此,巴菲特需要额外的资金用于投资。鉴于目前的融资困难(其实inter-bank 的利息已经很低了,但是risk premium太高,大概是6%,比平时的3%翻一番,说明现阶段银行间虽然愿意借钱,但是不愿意借给圈子以外的公司),所以需要一些非常的手段,包括CDS。巴菲特的出发点是用这些premium投资赚钱,只要收益足以支付相应的可能出现的赔偿就可以了,至于能不能赚到那么多甚至更多的利润那就是巴菲特的事情了,皇帝都不急,我们也不必那么迫不及待地当太监。

巴菲特的这种方法其实和再保险业务相似。举一个例子,2006年,BH下属的NICO从大名鼎鼎的伦敦Llyod’s的一家保险公司Equitas那里接了一单大买卖(retroactive reinsurance)。Equitas立时三刻付给BH 71.2亿美元(即前文所提到的float),根据协议BH将在未来承担上限139亿美元的赔偿金额(约两倍)。对于Equitas来说,它转移了风险;对于BH来说,它能用这些钱去投资,前提是投资的回报(远)超过可能的赔偿。以15%的保守复合增长率而言(对巴菲特的BH而言保守,对Equitas也许就要命了)5年就可以赚到,接下来都是自己的利润,何乐而不为?

(另,关于retroactive reinsurance对报表某些项目的影响可以浏览06年的信)

2. 董事会的审计委员会(Audit committee)--- simply can’t audit

为什么?

首先要明白委员会里的都不是吃白饭的,否则这份薪水轮不到他们。cooking的方法他们未必都懂但是基本上都会。关键还是屁股的问题。对于他们而言,股东不是客户(老板,上帝等等),CEO是。所以嘛。。。

其实,独立的审计事务所也有这个问题,因为他们的合同多数情况下是CEO给的,不是那家公司的股东,但是他们头上多多少少还是有监管的,比方说美国的FASB(Financial Accounting Standard Board),所以事情不能做得那么绝。而董事会自己的审计委员会是完全没有约束的,所以就成了聋子的耳朵,尽管那些委员的耳朵并不聋。

即便是FASB的权威也是受挑战的,因为,按照电影教父的台词,那些法律制定者---国会议员们都在美国大公司CEO的口袋里。早在1992年,FASB就提出要求把Option计入成本(expense),结果那些游说公司上蹿下跳一番,参议院以88-9票反对。FASB不得已退而求其次,建议公司主动选择而非强制采用该方法,称之为“honor”approach,结果S&P 500家大公司里有498家选择了不要honor要钞票。巴菲特的评语“Let FASB have the honor; they (CEOs) have the system.”。

[无所不在的评论] 分析需要职业精神

这一部分是我自己的,跟巴菲特没有关系。

看巴菲特信的人也许会觉得他是一个很尖刻很挑剔的人,喜欢处处讥讽别人。其实问题不是他的性格不好,而是读者自己的心态。还是电影教父那句话:business is business, 不要往私人的方向去想。

我们看球赛,不管是欧洲冠军杯还是NBA篮球,场上的球员为了获胜可以说是不顾一切,背后使绊,或者用脏话激怒对手都是司空见惯的。但是你不能说他们人格有问题吧?其实,场下他们像别人一样,是好丈夫、好父亲、好邻居和好朋友。私下里也许大家惺惺相惜有空一起吃顿饭什么的,但是场上犯规的时候毫不手(脚)软。这些都是职业球员,他们都是具备职业精神的人。

同样的,证券分析中遇到的种种“丑恶”现象也应该当成工作需要。那些CEO并不是恶人,只不过他们的屁股位置和你的正好相反,如果事先不知道身份,也许你和他们还能成为朋友。不妨当成是下棋的对手,因为棋手的屁股也是对着的。这样一来心态就会好很多,我看巴菲特信的时候经常笑出声来,既长见识又能逗乐,是很有意义的事情。

也许你会说“难道就对此听之任之,难道就不能路见不平?”当然不是,但是解决问题这不是我们的工作,是监管部门的。好比马路上有坑,你可以绕道走,也可以向市政单位报告,但是不必自己填坑,除非这个坑是你自己挖的,那就另当别论了。![]()

本帖一共被 1 帖 引用 (帖内工具实现)

2001

首先要向河友说声抱歉,因为我在纪念格拉汉姆的文章中提到巴菲特投资的战绩至今为止最差也有0.5%的年增益(1999)。这个结论是不对的,需要解释两点:

首先,我说的0 .5%是指Berkshire Hathaway (BH) 帐面价值(book value)的增益百分比。一家公司的帐面价值和内在价值(intrinsic value)原则上是两码事,前者是投入,后者是产出。决定两者关系的是该公司的(平均)盈利能力,且真正算数的其实是后者。但是,后者实际上是无法给出具体数字的,就像油田的储量一样,充其量是一个估算的数据(具体见读信随想链接出处)。鉴于BH从1966年开始所有的收益都用于再投资,且其盈利能力从长期来说比较稳定,因此巴菲特采用可以精确到小数点后两位的帐面价值的年平均复合增益来大致反映BH的长期业绩增长。几乎每封信他都要提醒股东分清这两点,我估计凡是看过信的人都晓得的,没有看过的这里解释一下。

其次,巴菲特到目前为止最差的帐面价值增益不是1999年的0.5%,那是倒数第二差,最差的其实是2001年的-6.2%,这是BH历史上唯一一次出现负数。(当然,2008年的业绩很有可能也是负的。)为什么出现负数,下面会讲。这里先说说BH的业绩和标准普尔S&P 500指数的比较。

从1965年到2001年,BH帐面价值的平均复合增长是22.6%,(算到07年的话是21.1%,基数越大边际效应越弱)这个数据是税后的。与此同时S&P 500的增益(包含分红)是11.0%(算到07年是10.3%),该数据是税前的。这个比较有两层意思:

(1)美国最成功的投资人能够超过大盘多少(~11%),这是一个很有用的参照,免得投资顾问说得天花乱坠把你弄懵了。(如果资产数量较少,那么短期内回报率完全可以超过23%,但是长期来看这差不多就是上限了,对退休养老金投资具有指导意义的)。当然,不排除未来出现打破纪录的牛人,江山代有才人出嘛!

(2)如果看每一年的数据,会发现波动是巨大的。巴菲特的最好成绩是59.3%(1976),最差的是上面提到的-6.2 %;S&P 500的最好成绩是1975年的37.2%,最差是1974年的-26.4%。其实,S&P 500 复合平均11%左右的回报率对于业余投资人来说已经很好了,考虑到持有人除了耐心等待以外什么都不需要做。西方有一句话叫“人类所有的不幸都是因为他不愿意安静地呆在家里。”

现在回答前面的问题:为什么BH在2001年帐面上亏了?原因有两点,一是IT泡沫崩掉以后的经济衰退导致实业公司业绩下降+持有的公司股价下跌(今年的情况类似,程度完全可能更甚);更主要的是2001年发生的大事—911,导致BH的核心产业-保险赔了几十亿。

巴菲特关于财产/灾害保险(Property/Casualty Insurance)的承保(underwrite)三原则

1. 能够客观理性地评价相关的风险,不要因为竞争或市场份额等外部干扰因素而做出饮鸩止渴的决定。

2. 寻求看似无关风险之间的潜在相关联系,避免合同中出现因一件事情引出的连锁和累积索赔。

3. 坚决回避道德风险(moral risk),不能把牌子砸了。

巴菲特将BH在911上的损失归咎于对于第一、二项原则的失察:没有考虑恐怖袭击的可能性(没有在合同中写入,脑子里想到的不算);设定索赔条款时没有考虑由于恐怖袭击引起的可能的连锁反应。

上面的原则说起来容易做起来难,如何定义“理性、客观”,如何分析潜在的风险?(911以前谁想得到?)到目前为止很大程度上还是靠经验(历史纪录、统计数据等等)。麻烦的是机械式地拷贝经验有时候是会出大错的,巴菲特举了董事及主管责任保险(Directors and Officers Liability Insurance, D&O)的反例:在经济上行,股市上涨的那几年里,对于公司董事和管理层的起诉比例很低,如果以那几年的数据作为参考,那么订出的保单价格很可能日后会赔本,而且越是经济好股市热的时候,相应的保单价格越低。偏偏那时是最危险的时候,往往处于泡沫崩溃的边缘,后果可想而知。所以说,历史有参考价值,但是不能当作分析的出发点-没有捷径,具体问题只能具体分析。

保险公司的帐目分析

EBITDA(息税折旧摊销前利润)和pro forma(试算报表)这些没有技术含量的东西已经不能糊弄人了。这次谈一个专业针对保险公司的东东“loss development(损失调整额)”和它的孪生兄弟“reserve strengthening(强化准备金)”。

Loss reserve(损失准备金)是保险公司报表中经常见到的一项,算是liability(负债)。它的定义是报表发布日期前已经发生但是还没有支付的赔偿(包括连带成本)金额。这里对应的loss叫做IBNR (incurred but not reported)。很明显,让保险公司准确计算出未来可能支付的具体数字是强人所难的,所以该项一般都是估出来的。几乎所有和未来有关的item(项)都可以成为完全不违法的空子,Loss reserve也不能免俗。试想,牛市的时候,一家实际经营不良的保险公司如果需要在报表上不动声色地提高利润,把loss reserve的数据往小了估就行了,理由也可以很充分,比方说经济前景如何如何地好,赔偿比例会如何如何地下降,再引用一些权威人士的预测(去年预测油价200美元,今年预测25美元的“权威”)。

这样做固然可以让公司的业绩短期内得到虚假提升,但是却为未来埋下了定时炸弹,而且绝对不是哑弹。当这些损失在未来(常常是在经济不景气的背景下)“突然”出现的时候,公司“被迫”通过loss development或者reserve strengthening提高损失储备,利润因而下降(不要紧,谁的日子都不好过,情有可原嘛。)实际上,当初根本没有人强迫公司降低储备,是他们自己利欲熏心。客观上,Loss从签保单的那一刻起就已经生成了,develop的并不是loss,而是公司对于损失的主观认识, oops! 除了上述的主要后果,其他损失还包括CEO不应得的奖金,公司不应该交的税,投资(念“机”)者不应该支付的高股价……

无所不在关于保险行业的个人考虑

关于保险行业我说过很多了,已经说过的不重复.

保险基本上就是两件事:(1)卖保单挣保费和(2)用保费投资。目前的经济情况对上述两点的影响如下:

(1) 如果不想饮鸩止渴,保费的数量肯定会大滑坡;

(2) 过去利率高的时候,就算是不动脑筋买国债都赚钱。现在利率那么低,且经济形势那么差,投资收益百分比未来一两年会下降。

总的后果 =(1)*(2),所以想买保险公司股票的请一思、二思、三思。

不过,所谓“疾风知劲草”,今后的一段时间是很好的观察期,公司管理层在困境中的表现决定了公司(1)眼下能否生存,(2)未来有没有上升空间。人们经常挂在嘴上的“持币观望”依我看只需要改最后一个字:“持币观察”。

总体来看,巴菲特的投资哲学就是开杂货铺的哲学,他把每个企业都当作杂货铺考虑一番。财务分析只是因为杂货铺复杂了。

偶不是。我写这些是怕日子长了忘掉,好记性不如烂笔头。

巴菲特的确当过老师,他在老家Nebraska教过投资课,但是时间不长。他老师格拉汉姆是地地道道的老师+祖师。我们都是学生。

送花送花

问题是该行业属于弹性消费,受经济影响比较大,有钱多玩,没钱不玩,所以利润波动比较大.购买前要考虑到,不然很容易怨天尤人.