主题:【原创】四面楚歌之美国篇 美国金融之庞氏局 -- 井底望天

当时的一个回帖里的河友就是当年在LTCM工作的人,

恭喜:你意外获得【通宝】一枚

谢谢:作者意外获得【通宝】一枚

鲜花已经成功送出。

此次送花为【有效送花赞扬,涨乐善、声望】

从俄罗斯经济崩溃到LTCM的衰亡,看似是两样毫不相干的事情,近日当几个朋友重新整理思路的时候,却发现了惊人的联系,我们不的不做出"一切都是美国的阴谋"这一令我们自己都惊讶的结论,结论之所以惊人并不是因为又一次揭露了美国为了维系霸权不惜动用一切力量打垮敌人的行为,而是这个阴谋确实太大太大了.

全文链接:链接出处

坏坏是对女儿的感受--心里一阵温柔就起了这个名字。

五

结果在1998年6月,在美国国会众议院银行委员会,和7月份在参议院农业委员会的两次调解会议中,波恩和她的对手格林斯潘、利维和鲁宾的对抗陷入了胶着状态,大家各执一词,互不相让。而就在这个时候,发生了长期资本管理公司(LTCM)倒闭引发了全球金融震荡。

两天后,波恩女士用了这个例子,警告了国会,说这是一个对美国的惊醒警告(wake-up call),表明了场外交易(over-the-counter)金融衍生品市场带来的不确信风险,对美国经济和整个全球的金融稳定,都有不过低估的危险。

当然代表着华尔街利益的国会,是不会理睬这个警告的。结果在1999年5月,波恩女士终于认输而辞去了她的职务。于是美国最后一个防止试图控制金融衍生品的努力失败了,而最终导致了2008年的金融危机。

这里俺们要探讨一个问题,就是为啥美国当年要强烈推行金融衍生品?把这个问题搞清楚了,才可以真正了解这几十年来国际上发生的事情,和明白为啥俺把整个金融衍生品,等同于美国的一个庞氏骗局。

在俺的《梦幻泡影》里,对金融和货币原理进行了比较详细的探讨,算是弥补这个方面在现有经济学理论中的欠缺,而这里就主要谈论国际金融学这个在1970年代以后,当金融国际化和全球化趋势出现以来,一直没有被搞清楚的领域。

这里就要介绍一下国际金融领域里面的一个著名的“不可能的三位一体(Impossible Trinity)”概念,因为俺确信在中国今天准备进行人民币国际化努力的时候,来自人民银行和外管局的专家们,肯定会把这个三角形拿出给政治局和国务院的领导人们看,然后说明让人民币自由兑换是中国必须采取的政策。

俺在这里就要说明白,为啥那是一个大忽悠。

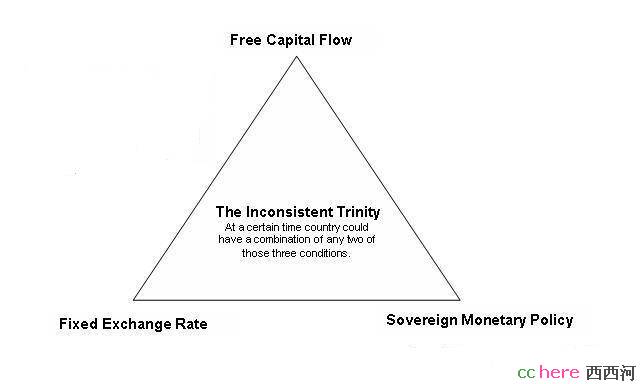

先看一下这张图:

图一 不可能的三位一体

这个三角形,就是自由资本流动、固定汇率、和独立货币政策。按照蒙老哥的说法,任何国家只可能做到其中的两个。就是说一个国家,你不可能同时具有固定的兑换率,独立的货币政策和自由的资本流动,你只能得到其中的两样。

大家听得耳朵起了老茧的例子,就是中国为了控制货币兑换率,又要保持央行的独立性,就只能控制资本流动。而英国就为了保持资本流动自由,但要考虑到央行独立性,只有让货币兑换自由浮动。那么阿根廷就是为了保证资本流动自由,又要考虑维持货币兑换率的稳定,就只好放弃独立的央行货币政策,而随便让经济通胀或者萎缩,拒绝调整银行利率。

这个概念是1960年代,有“欧元之父”之称的加拿大经济学家蒙代尔和当年在IMF任职的弗拉民一起提出来的。这个理论的学术形态,主要是建立在凯恩斯的自诩传人汉森的“IS-LM”宏观经济模型上,加上了所谓的“开放经济”。俺在这里主要不说理论(这个理论启示也是有问题的,因为汉森被认为是曲解了凯恩斯的理论),而是从这个理论的整个提出背景和蒙代尔当年的思路来做一个梳理。

当蒙代尔提出一个理论的时候,大家都还是在固定汇率的布莱顿森林协定下面。因为资本的流动受到管制,因此大部分国家都可以保持自己独立的货币政策,同时保持比较稳定的货币兑换率。首先看一下资本全球化之前的世界,就是在布雷顿森林协定下,资金从一个国家流动到另一个国家是需要管制的。就是说,你要到另一个国家投资,或者说去另一个国家旅行,都要换取一定的外汇,获得批准。而这个时候,大部分国家的兑换率也是固定的,大家的货币政策也是独立的。

但当时的加拿大有所不同,因为和美国的经济联系比较密切,工业整合度比较高,和边境线非常长,事实上要在美国和加拿大之间,在资本流动控制上是完全做不到的。因此对加拿大政府来说,其货币政策只能要么保持货币兑换率的稳定,要么控制住通胀。因此当时蒙代尔的建议是,加拿大应该采取浮动利率,来对冲资本的流动,以保证加拿大政府的货币政策独立性。

当然蒙代尔更想看到的是一个北美共同货币,比如说后来出现的北美三国自由贸易区,以及对北美币(Amero)的鼓吹,都是从这里而来。只不过蒙代尔的理想,倒是在欧州先实现了。

蒙代尔的这个理论成了经济学特别是国际金融学里的“经典内容”,不过俺还是要提出一些异议。

蒙代尔的这个三角不可能原理,说“三不可全得,只能取二”,这句话有点类似于“鱼与熊掌不可兼得”的意思。鱼和熊掌都是美味,那么这样说,蒙代尔就是把这三个东西:独立的货币政策、固定的兑换汇率和自由的资本流动,带上了一点“好东西”的色彩。那么咱们就看看这三个东西好在哪里,然后就可以看出来为啥俺不同意这个说法。

自由可以带来无孔不入,但也是不分好坏的无孔不入。

就好像大禹治水一样,让水自己往合适的方向流动那是需要合理的疏导的,堵不是办法,放任自流也不是解决方案啊,难道这三角理论认为不能自由流动就等同于堵塞资本流动?

这里的自由资本流动,指的是在外汇自由浮动下,资金跨国界的自由流动。

俺的看法是,一个是将一个国家(非美国)的独立货币政策权抢到国际金融资本手上,一个是美国在制造业竞争力下降后,开征的新制度税。

在技术领域是这样,在金融领域也是这样。

华尔街也要推出新产品才能风光下去。

由于社会绝对资源是有限的,GDP增长是有限度的,所以支撑这些金融新产品有赖于高杠杆和快速周转。

庞式骗局现象的数学描述是杠杆比例太高,相对本金不足。

如同人类生殖,出生率太高会导致社会绝对资源不足时社会结构崩溃。

让你和泰森自由搏击,规定谁都不能用任何器械。公平吧?![]()

在理解生命运动后理解资本的行为就容易多了。

生命的延续是以复制为标志,就是新的个体产生为标志,是一种在母体的基础上加上子体的产生为特征。对资本而言就是在保本(母体)的基础上加上利润(子体)。那么这里的生物的复制形态就是以资本的交易过程来体现,在这个过程中资本的保本和利润得以实现。

自由资本流动意味着类似移民可以到任何地方去增殖(增值)。

但是正如生物不能无限提高生育率来获得生存优势,群体数量增加受制于资源,有限的资本(除非各国央行永远实施零利率)也无法无限增值。要继续获得高利润就要使这个过程的本金增加和重复性或频率增加,那么获利的机会也增加,这就是我们看到的高杠杆现象频繁交易现象。

这个过程(庞式牌局)看上去完美,问题是它不是线性的,当获利达到或超过本金值的某一点,这个牌局将会崩溃。

在股市中的每一个牛市和熊市转化过程就是一次合法的闭环式庞式骗局的体现。

而美国的401K退休金计划就是一个开环式庞式骗局--我们不知道这个骗局何时结束,也不知道崩溃后能否重建。

特别是前些年,大众媒体上总看到他来访华啊讲座啊,接着就是介绍他的“不可能三角”。当时心里就一直打鼓,彼人的一家之言而已,又不是什么物理数学的证明题,怎么说得跟定理一样。

期待井大的详解

惊喜:所有你加的好友,在本帖先送花者得【通宝】一枚

鲜花已经成功送出。

此次送花为【有效送花赞扬,涨乐善、声望】