主题:【原创】投资决策是怎样炼成的 -- roy7255

我只是把自己学的写一下,加深一下印象。河里的大牛都还没说话呢,我只是想抛砖引玉。有交流才有提高。花谢。

惊喜:所有在本帖先送花者得【通宝】一枚

恭喜:你意外获得【西西河通宝】一枚

谢谢:作者意外获得【西西河通宝】一枚

鲜花已经成功送出。

此次送花为【有效送花赞扬,涨乐善、声望】

谢谢捧场.

上接:二 决定 续

如果说把“信息”比作汽车的轮子(信息是一切的基础,没有轮子开不了),“决定”比作方向盘,那么“执行”就是变速器(为了控制轻重缓急)。我不会开车,对车也不了解,但是印象里没变速器可开不了车。宝马广告里的帅哥秀车技之前总是要摆弄摆弄那根杆子。

回到正题。当我们决定了要买什么的时候,接着就要确定什么价和量。这里的执行可以看作是一套制度,我把它称之为“交易系统”。人不是机器,总会受到各种感性因素的影响,进而表现出不同的状态。制度的出现就是为了协助我们做事,弥补人性可能出现的失误。一个好的制度的重要性是毋庸置疑的,就像黄石的军队之所以远胜当时的其他军队,靠得就是先进的制度。

交易系统是一系列规则的组合,是一个黑盒子。我们把决定输进去,他把具体交易命令输出来。每个人因人而异地创建合适自己的交易系统,没有一个固定的模式。他涵盖的范围十分广,比如说包括仓位管理,交易管理,心理管理等等规则。

仓位管理即建仓、加仓、减仓、平仓的一系列规则。比如“突破关键价位超过3%的才考虑建仓”就是一条规则;再比如有人喜欢用摊平法加仓,即价格越低越买,使得平均价格降低;有人喜欢金子塔加码,即随着价格上升逐渐加仓,但是价格越高加的码就越小。

交易管理我认为主要是止损和止赢的应用。比如有人永不止损,有人认为单日跌幅超过一定幅度即不再追究为什么而直接止损。还有另一种思考是通过分析,找出一个理论价位,到了就止损。同样的道理也适用于止赢。

心理管理就是自我状态的调节了。俗话说文武之道,一张一驰。比如我觉得自己连续关注市场一周,或者连续交易3个来回后大脑就过于疲劳了,会导致正确分析能力的衰退。那我就建立一个规则,“做一周要歇两周”。在我休息的时间里即使市场诱惑再大我也不参与,因为对自己的状态没有信心。

规则不是越多越好,许多规则之间是互相矛盾的,这样会影响整个系统的效率。关键是通过不断的摸索找到合适自己的。

再好的系统,不遵守也是没用的。我们这里建立一个交易系统不是为了好看好玩儿,比如上面提到的休息的规则,你如果建了这样一条规则,那怕看起来机会再大也不能动,因为你不知道你是否清醒。

最后举个实际的例子。有个东西叫做智能交易软件,他能给你提供具体的交易指导。许多大的银行都开发了自己的软件,据说运行得很不错。还有些把开发出来的模型卖给别人来赚钱。其实这个东西就有交易系统的影子。

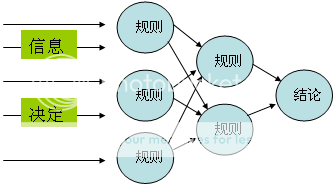

比如我看中了10个股票,但是并不意味着现在这10个股票都处于最好的介入点。那么这个软件设计了这样一个流程:

我们把10个股票和相关的一些信息输进去,通过一层一层的不同规则的筛选,一些股票被剔除了,可能最后我们就得到3个股票和具体进入的价位,相应的止损止盈策略等等。当然这只是一个简化的示意,而且具体的结构也不止着一种,但是意思是一样的。

本帖一共被 2 帖 引用 (帖内工具实现)

投资决策的最终执行者还是人,不应该是机器,不管机器交易系统有多“智能”。事实上,每当股灾发生的时候,损失最惨重的恰恰是这些智能交易系统。远的不说,高盛的龙头对冲基金“全球alpha”去年报亏40%,因为按照高盛的模型,发生类似去年金融市场危机的概率是十万分之一!

刘易斯曾经这样评价他在所罗门兄弟工作时的债券交易员:这些人个个聪明,熟悉数学和统计,但真正的明星交易员必须是心理游戏的高手。我个人认为技术是最重要的决策要素,心理才是最重要的执行要素,所以只有股神才说得出(也做得到):

“Be fearful when others are greedy and greedy only when others are fearful”

整个“执行”这一步的交易规则就是一个辅助制度,帮助人规避人的弱点。但最后的主角永远是人。兄台的例子让我看眼界了,这句很有启发

花谢。

- -- 系统屏蔽 --。

四 监管

上接 三 执行

拖了这么久,是时候完结这个系列了,我们最后来说说监管。

其实没有动笔的原因很简单,就是这个“监管”真没什么好说的。就两个作用:一个是保证切实的执行投资决策;二是总结经验教训,提高前三步的效率和效益。

先说说第二点。每一次投资后肯定有得有失。那么我们就要把结果重新逆推到前三步去,看看是哪里出了问题。是信息不准确?还是分析方法不娴熟?还是某个交易规则不完善?这样,通过不断的积累,我们就能不断完善自己的投资决策。而这个“反省”自己的频率、方法则因人而异了,关键是要去做。

回到第一点。为什么在“执行”的环节里已经借助交易系统来弥补人的弱点了,在这里还要再加一关?这我真不知道怎么从理论上来说。因为人是整个投资的制定人和执行者,而市场又是由人组成的,心理因素的影响怎么重视都不为过。人性十分复杂,而投资是个放大器。要在投资过程中始终保持一个良好的心态是很不容易的,那些逆流的力量往往十分强大。回忆一下止损时的心情,即使自己也认为这是对的,但真要下这个手,可不容易。再好的策略如果最终没有实施也是白搭。而监管就是最后一道防线,他的任务就是保证“切实”的执行决定。

其实监管部分到这里就应该结束了,但是总觉得没说清楚。下面我就乱谈点相关的话题,希望能帮助大家更好的理解。

说一个投资人最容易犯的问题:“爱上自己的头寸”。

所谓当局者迷,帮观者清。当人们持有一个头寸时,往往会影响他接下来对这个标的的判断。主要的症状是:选择性失明和失聪。不待见一切不利消息,无限提高有利消息的可靠性和参考权重;在分析时“自然”的发现结果与自己的预期相符,并会进一步有利下去;最后,不断修改已经制定的交易系统,或者从根本上重新来过。

举个例子:比如我在2月26日以1.4920时买多欧元,当时制定的止赢位是1.5100,止损位是1.4880;投资周期是15天,即如果到3月12日还没有触发止损和止赢的话,不管价格多少,直接平仓。我运气不错,2月28日欧元及突破了1.5100。好了,这是我有两个选择,一是按计划平仓,二是根据当时的情况重新调整战略,你会怎么做?

这时“爱上自己的头寸”症状会开始发作:

一个声音说:”继续持有啊,反正已经赚了钱了,肯定还能大涨,失去这个机会太可惜了。退一万步讲,我们已经赚钱了,即使跌下来了,只要立马就卖掉,不过少赚些而已。“

看到我表现出了兴趣,这个声音接着说:”我看哪,不但要继续持有,还应该继续加仓。”

我顺着声音的思路想下去,如果真的跌回1.5100一下会怎样?我太了解他了,他会说:”不要怕,这是调整“。到了1.5000了,该平仓保住利润了吧。”不!在1.5120尚且没卖,现在卖太吃亏了,再等等。“。。。

最后的结果我想我不会喜欢,而且他吵得我无法专心分析。因此我会按计划平掉头寸,然后在本子上记上一笔”突破历史高位,短期还有很强的上涨惯性“。然后我重新打开图表,这时我脑袋里没有了杂音,我的分析更加客观和准确。

或许我的做法有点死板,但我强烈建议初学者严格按照计划做,一单归一单。试问,如果你真的看好欧元,那么平掉第一单后接着再买多就是了,钱不会少赚。高手当然可以随机应变,但是饭要一口一口吃,我总认为,养成一个良好的交易习惯,是成为一个常胜者的捷径,也正是监管的目的。

【完】

谢谢大家捧场。

本帖一共被 1 帖 引用 (帖内工具实现)

似乎是巴菲特说的:股票并不知道你拥有她。所以切忌单相思:)

我觉得这可能是最容易犯的心理错误了。第一次止损时的心情我一直历历在目。