- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【原创】奥巴马的学习期 -- 听涛

二.2. 短期方案

中国社会科学院世界经济与政治研究所所长余永定说,“美联储当前政策的实质就是印钞票。”(http://www.iwep.org.cn/info/content.asp?infoId=3595)所以,如果谁看出来美国就是在印钞票,那就恭喜了,你老兄可以去做社科院政经研究所所长了(我有时候会奇怪,为什么一到政经分析,我们就必须要去听一个什么‘家’的说法?“美联储当前政策的实质就是印钞票。”这是当前经济生活中最基本的判断能力,一如吃饭睡觉)。在下面提出的短期方案中(仅为本人猜测),印钞票是没有疑问的。但是如何操作?注入的基础货币中,有多少电子货币,多少纸币?为什么?向何方注入?在何时注入?会引起何种后果?是何种机理?华尔街的领袖必须回答这些问题。

下面以工程推理的方式推演出09年的操作步骤。

首先,明确操作的主体必须在09年完成。因为此次操作必然引起货币环境失稳,在这样的货币环境中,后续的中期方案(见后)无法有效展开。由于只有中期方案才可以有效缓解国内失业矛盾(中期方案的主体是作基建),在无法开展的前提下,为避免失业矛盾积累而大规模爆发社会动荡,操作必须在09年完成(见前述 一.6. 节,失业人员经济能力的部分)。

其次,维持2008年总结中企业债集中爆发的判断。依据如下:1. 一定数量的企业破产重组是甩掉‘大锅饭’包袱的必然选择(中国也经历过类似阵痛);2. 企业债中的垃圾债部分数额巨大,很难找到除此而外的冲销手段;3. 企业债中垃圾债规模为房屋次贷的4倍,从现有时间看,即使放在一年的时间均匀破掉企业债,强度也是次贷级的,而短期似乎没有立即动手的迹象,那么可操作时间比一年更短,强度更为集中;4. 集中爆发有助于发钞,同时有助于减弱乘数和流动效应带来的时间上的不确定性;5. 集中爆发有助于减弱社会矛盾的积累。(此项操作有助于 一.1、一.3 和 一.4 几个问题,其中,对于 一.4 整体债务作用较小)

第三,大的商行必须倒掉,银行系统需要清洗(整个短期方案中画龙点睛之笔)。大的商行定义为三家:美国银行(bank of america)、花旗银行(citi)、摩根(是“JPMORGAN CHASE BK”, 而不是“CHASE BK”)。为什么定义为这三家?就是因为名头响。为什么名头响就要倒掉?为了缓和针对华尔街的不满。请注意,不要把华尔街和银行系统等同,这一如把藏獒和肉狗等同。但是,毫无疑问的是,人民把藏獒和肉狗等同了,所以,如果花旗倒掉,如果摩根倒掉,那么公众必然的观感就是:华尔街也遭受了惨重的损失。现在揭示此项操作:花旗必倒,摩根玄乎(倒的可能性大),美国银行必然不倒,其它大大小小的商行自生自灭。下面分析此项操作的必然性。1. 宣泄公众不满;2. 清洗银行系统,消减冗员、轻装上阵;3. 有助于冲销巨额金融衍生品,依靠华尔街领袖的权威,在周密的组织下,把各家的对赌账目中不能短期破掉的部分集中在几个大商行手中,集中破除。有必要进行专门解释:各家银行所谓的对冲操作,实际上是既下注‘次贷不破’,同时下注‘次贷破’,这样就有可能把总量的多数汇总,大家共同冲销,原则是每家都尽量不亏不赚。破掉的金融衍生品在整个几百万亿中毕竟是小头,大头没有破(比如对赌企业债的,不可能所有垃圾企业同时倒掉),这些没有破的显然不是什么安全的东西,冲销的是这些东西的主体部分;4. 有助于控制企业债问题的发动,通过所谓‘资产互换’,可以把一些希望倒掉的垃圾企业与既定的,要倒掉的商行挂钩,当该商行倒掉,那些垃圾企业或由于信贷、或由于资产价格迅速下跌(股票被狂抛),必然大量倒掉;5. 改善基本货币注入对象的分布,仅仅给银行系统注资,那么最终的结果是‘政府为了挽救银行系统导致了通涨’,如果大的商行倒掉,政府可以直接把现金注入储户手中,就导致‘政府为了挽救国民经济,为了保护储户利益而导致了通涨’。必须注意到细节,就是注资的形式,我个人倾向于认为会直接注入现金,有三个原因,第一,流通中现金必然是基础货币;第二,大规模通涨后现金需求量必然迅速加大,要提前有所准备;第三,个人储户最相信现金。

6. 可以直接打击其它‘稳定’的货币,迅速扰乱其它经济体。我把这个放到最后,并不是因为它不重要,而是因为太重要,是画龙点睛中的精髓之处,所以单开一段。现在假设有某个美国大型商业银行,这个银行有大量海外存贷业务。现在它突然倒掉,那么原来的外国储户呢?美国政府可以说,我给你每人承担20万的赔付(这个数目要基本保证绝大部分个人储蓄额能够被付出去),然后就在一霎那间给所有这些人美元现钞。对于这些储户来说,美元不能消费,那么只有三个选择:a. 把现金放在家里;b. 存入银行的美元户头;c. 换汇为本币。第一个选择的比例不会太大,那么无论是存入银行还是换汇实际都立即进入了银行系统。从08年次贷金融衍生品危机看,一旦发生规模相仿的衍生品危机,会立即出现美元短缺(08年底甚至出现抛售黄金以求美元的极端情况),那么这些进入银行系统的美元就会在短时间以很快的速度扩散开。接下来,当美元汇率下跌(从此次危机看,美元汇率会先升后降),储户会逐渐把户头的没有兑换的美元换成本币,这实际上就是直接以美元发行了当地的基础货币。对该操作的作用可以有两种估计:a. 美国商行在境内境外业务的比例顶天了也就是一半对一半(后面会看到具体数值),那么原则上说,给美国境内注入1万亿的现金,给境外无非也只能注入1万亿的现金,而境外的现金注入是注入到所有有储蓄业务的国家,那么对于单个国家或地区来说,注入量就比美国本土小很多,同时,此次美国境内的基础货币发行不仅仅是现金,还有给银行系统的注资,所以,通过此种操作给其它国家带来的问题远远小于美国本土;b. 对于其它经济体,尤其是欧盟,在货币政策上小心翼翼,各成员国在赤字、通涨上谨小慎微,如果突然注入千亿美元量级的基础货币,欧盟肯定晕菜,短期内内部很难协调到一个统一的口径,这样至少可以给美国几个月的时间从容操作。在08年年底的G20上,萨科奇之所以气势汹汹,就因为欧元稳定,如果欧元自己失稳,欧元区内部不吵翻天才怪,自然很难向美国逼宫。更有甚者,这是一方突然发动,另一方晕头涨脑,也会强化攻击效果。有一个小小的细节需要注意,就是倒掉的这个商行在境外的业务应该主要是当地的本币,那么如何给储户美元呢?抱歉,这不是一个问题,因为这是美国政府在承担‘额外’的义务,更何况美元是国际结算货币,它也没有其它什么外汇储备。如果哪位不服,大可拎着西瓜刀去白宫、华尔街血战一场。

第四,大商行如何倒掉。需要回答两个问题,a. 何时?b. 哪家?对于第一个问题,我倾向于认为应该在企业债爆发之前,因为可以由此诱发企业债,同时增加事件的突然性,强化短期内乘数和流动的收缩效应。对于第二个问题,先看下面的表格:

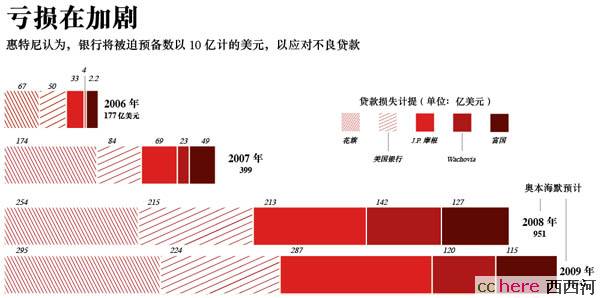

这是美联储08年9月30号(此后的还没发)大型商业银行的资产状况。我在此列出了前10名和第20名,对于其中4个用灰底标注。这里的表格并不是以规模排名,而是以境内境外资产规模的比例排名。原则上,对于这些商行,似乎可以假设其资产比例和业务比例相仿。现在看到为什么花旗必然要倒掉而美国银行必然不会倒掉(毕竟还要留一个大型商行保证国内运转吧)。下面的这张图片是一个私人的对于大商行的亏损的估计(http://www.fortunechina.com/magazine/content/2008-10/15/content_11358_3.htm )。这个人大致有点类似于宋宏兵,在银行系统内部工作。从这个图片看,花旗、美国和摩根的亏损并没有实质的差异,那么如果我们最终看到其中是花旗倒掉、美国银行活下来,就应该知道真正的原因了。(花旗近期爆出的问题是不是有坏账转入?我猜测可能是。因为如果花旗早已有高于美国银行几倍的坏账,内部员工未必会全然不知。这个链接中的惠特尼,似乎是可以接触到一些数据的。)而预期摩根也很有可能倒掉(可能性比花旗要小),其原因在于它在国外也有比较大的业务量,同时,请注意上图中规模排在20的CHASE银行,它和摩根银行同属摩根集团,这就给资产转移提供了对象。

我用2008年9月美国境内总储蓄乘花旗银行在所有商行国内资产的比例(美联储数据,储蓄额使用的是deposit项),得到花旗在美国境内的储蓄额为6000~7000亿。其中的个人储蓄的比例有多少,我没有找到有说服力的数据。之所以强调个人储蓄,是因为大商行倒掉之后企业储蓄的偿付可能和激化企业债联系,而个人储蓄大致会全额偿付现金。虽然具体数字没有,但是我们仍然可以肯定,花旗倒掉必然会导致数千亿基础货币直接注入市场(花旗储蓄额6000~7000亿),大致会有同样规模的美元直接注入境外银行体系,而且同样在当事国起到基础货币的作用。等到一段时间以后,货币行为恢复正常,广义货币就会以10倍的规模上涨。这里有两个不确定性:a. 商行储蓄额中个人储蓄的比例以及会如何操作企业储蓄,这个我们不知道,但是华尔街领袖毫无疑问地一清二楚;b. 乘数和流动的波动时间。08年的次贷金融衍生品的危机就是企业债衍生品危机的小型化模型。这个模型完全有可能被放大,因为企业债大约是次贷的4倍,并没有量级的差异,若在同样的时间段内操作完成,则放大该模型在工程上完全有可能。具体如何放大这个模型,华尔街方面会有相应依据。

第五,方案总结。08年下半年,出现了次贷相关金融衍生品危机(暂不判断这次危机是否也是整体方案中的一部分)。这次危机在客观上提供了这样一些素材:a. 金融衍生品大规模破裂导致的资金占用规模和强度;b. 引发机理;c. 资本市场的反应,包括动作和反应时间;d. 重建流动性和稳定市场情绪需要的时间。从08年12月初到现在,道琼斯开始出现企稳的迹象,相比08年10、11月的交易,波动幅度明显缩小,但是尚未出现稳步上升的迹象。说明一方面流动资金极度短缺的情况好转,另一方面,流动资金尚不足够充裕或惊慌尚未减退。估计,当道指明显上升,同时零售物价明显出现上涨势头的时候,就说明货币流动性开始重新建立,而此次注入的资金开始逐渐表达。这个时候应该开始发动企业债,因为如果没有进一步的行动,乘数很可能会‘超涨’,使得银行系统流动性的存量加大(M2加大),此时再引发企业债,流动性短缺的严重性会被弱化。企业债的引发由以花旗为首的大量商行破产拉开序幕。花旗的破产不会是一个缓慢如三大破产一般的过程,而是迅速倒下。否则必然会导致储蓄流失,大幅减弱相关操作的效果。政府会迅速给境内外的相关储户注入现金(一旦出现此种情况,可以注意政府是否立即拿出足够现金)。同时,这些商行手中的资产,当然包括大量企业股票,会被迅速抛售,同时与这些商行发生业务的企业必然会大规模爆发流动资金短缺,周转不灵。面对资产迅速下跌、流动资金短缺,若当事企业本身即为垃圾,此时不倒更待何时?以三大为代表的大企业倒下后,国会必然会迅速出台针对这些企业的短期救助(是在破产后才有救助),还会出于种种原因把救助范围扩大到所有破产企业。在此激励之下,垃圾企业出现破产狂潮。相关金融衍生品破裂,导致资产市场更大规模的盲目性抛售。此时,流动性极度短缺,政府不得不向银行系统注入货币。再下来,事情会迅速缓解,一如此次。

从此次危机的时间看,由雷曼兄弟在9月15号破产到道琼斯11月底强烈反弹,大致是2、3个月。从此次危机的民间反应看,这样一个时间段对一般群众可能是可以接受的,同时也不至于事情过于急促而没有任何应对意外的余地。所以,下面的企业债的最强段,就是从花旗倒掉到道琼斯开始重新企稳,流动性短缺开始缓解,也应该在2、3个月左右。08年危机到现在(09年1月)余韵未绝,市场的恢复期到底要多长?这还需要进一步观察。但是原则上企业债似乎不应该晚于次贷的爆发,否则很可能把问题拖得太晚,导致国内失业人群失去耐心。企业债爆发的最早时间可以由三大判断。布什政府给三大短期贷款174亿(好像主要是给了通用和克莱斯勒),大概3个月是够的,4个月就有点悬。所以企业债不太可能在4月份之前爆发,5月份开始,可能性迅速增大。短则3个月,长则多半年,企业债开始发动。这段时间被用来作前期准备和观察此次危机的恢复过程,半年左右的时间大致也与市场可能的恢复期吻合(基于此前几月的观察,见前)。

本帖一共被 3 帖 引用 (帖内工具实现)

- 相关回复 上下关系8

压缩 2 层

🙂会不会是这样? 听涛 字358 2009-02-15 08:12:34

🙂通货膨胀是更多的货币买同样多的商品 科大胡不归 字60 2009-02-15 08:47:25

🙂这就对了 听涛 字108 2009-02-15 08:52:26

🙂奥巴马的学习期 (二.2)

🙂正在偷偷学习,顺致敬意,没想到有宝,致谢! 一个农民 字632 2009-05-05 01:32:35

🙂强文,花!!! 逍遥蜀客 字84 2009-03-25 08:58:06

🙂你这个推测很有新意但我有不同的看法 2 积吉 字574 2009-02-15 20:45:29

🙂玩票,何必当真 听涛 字88 2009-02-15 20:50:01