主题:【老拙侃股票57】实盘第7周汇报 -- 老拙

基本面中线实盘投资组合(选股:低市盈率、确定增长、价值创造股中线投资;操作:在回调时买入,涨幅超过15—20%以上部分卖出,下跌买回;市盈率过高时分批卖出,下跌分批买回;基本面发生负面变化时全部卖出)。

本周操作:

[中信证券]在50.5-51.5元买入1500股,含买入税费均价51.25元;

[太钢不锈],周四因考虑周五将出季报,均价27.3元增仓1300股。现在看,这一部分买高了。

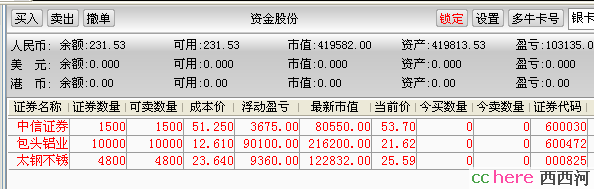

帐户持仓情况如下:

起始日期:2007年3月12日

起始金额:300000元

持有现金: 231元

股票市值:419,582元

组合现值:419,813元

浮动盈亏:119,813元 或 39.94%(比上周上升5.5个百分点)

同期沪指涨幅27.97%(2937.91-3759.87)。

持仓评估:

本周实盘浮动盈利仍然超越大盘,同期涨幅高于大盘12个百分点或43%。目前实盘全满仓,显得风险程度较高。但是持有个股的良好基本面,使我们并不十分担忧。[包头铝业]的持仓成本为12.61元,低于现价70%;[太钢不锈]的持仓成本23.64元,低于现价8%(太钢已从最高价下跌13%);[中信证券]持仓成本51.25元,低于现价5%。

对大势的观察

本周大盘继续创出新高,但周四、周五成交量持续减少,指数升幅减小,表明大盘已显疲态。银行、钢铁、有色金属等1季度业绩增幅最大的股票已率先开始调整。题材股出现分化,有的继续上涨,有的急剧下跌。

这些都表明,节后大盘走势不会再延续年初以来的凌厉攻势。可以这么说,5月份可能是我们的“基本面投资组合”经受考验的月份。如果大盘走出一个持续下跌的过程,比如说月阴线,我们这样一个依据公开信息全满仓的基本面投资组合会如何表现?

我想这是大家都愿意观察的一件事。

实盘备选股票池

简称 07EPS 本周收盘市盈率 目标价(该价位下的升幅空间)

中信证券 2.65元 20.3 80元(49.0%,按30倍市盈率)

太钢不锈 1.85元 13.8 37元(44.6%,按20倍市盈率)

包头铝业 1.25元 17.3 25元(15.6%,按20倍市盈率)

鞍钢股份 1.65元 10.5 24元(38.8% ,按15倍市盈率)

东方电机 2.50元 22.1 50元(已超过,按20倍市盈率)

豫光金铅 0.80元 19.6 16元(2%,按20倍市盈率)

由此可见,[中信证券]和[太钢不锈]仍具有更大的安全边际或者说上升空间,如果下跌依然是增仓的首选。

从本周技术面和消息面看上述个股:

[中信证券],今天再次对它的收入情况进行了细分研究(万元):

2006年4季度 2007年1季度 环比增长

代理净收入 95061 206684 117%

承销净收入 63789 22570 -65%

理财净收入 1206 1800 49%

由此可见,代理证券买卖手续费净收入的环比增长基本与市场成交量环比增长保持一致。承销净收入环比4季度下降较多,是因为每年的1季度是首发和再融资全年最少的季度。公开资料显示,2006年[中信证券]承销净收入为97590万元,季度平均为24397万元;而公司2006年1季度承销净收入仅为595万元,仅为全年的0.6%,季度平均的2.4%。当然,这也是因为股改前停止了首发和再融资的原因。

另外要考虑的因素是,07年1季度公司大幅提高管理费计提,因此基本可以认为进一步大幅提高的可能性不大。2季度之后,代理净收入和承销净收入的增长,基本上可以进入营业利润。

现在按上述基点,估算公司2季度净利润。

代理净收入增加值:增加值大体上按市场成交量环比增长的90%考虑。前面我们估算,07年2季度市场成交量比1季度增长75%,那么代理净收入增长0.75X0.9X20亿=67.5%X20亿=13.5亿元。

承销净收入增加值:2007年上市公司融资额必将比2006年大幅增长。为了排除股改前停止融资的影响,我们取[中信证券]下半年承销净收入值86594万元作为基点,就算07年不再增长(或者说增长的部分继续被公司全部计提以进一步提高管理费用),那么07年公司承销净收入预计达到173188万元,季度平均43297万元。就按季度平均算,比1季度增加2亿元。

这样,代理净收入和承销净收入合计比1季度增加15.5亿元,扣除营业税和附加7.5%,增加营业利润14.33亿元;再扣除所得税33%,增加净利润9.55亿元。07年1季度实现净利润12.5434亿元,估算2季度净利润=12.5434+9.55=22.0934亿元,预测2季度每股盈利=22.0934亿元/29.815亿股=0.74元/股。

保守一点,假设3、4季度不再增长,那么07年每股业绩预测=0.42+0.74x3=2.64元/股。

假设3、4季度环比增长10%,那么07年每股业绩预测=0.42+0.74+0.81+0.89=2.86元/股。

结论是值得期待。

[太钢不锈],根据1季度公告和半年预增报告,将其07年预测每股业绩下调回1.85元/股。近期钢铁股全面回调,主要的原因:其一是今年以来钢铁出口大幅增长,国家下决心调控,管理层放风,要对钢铁出口征税(比取消退税更严厉),但最近的讲话证实,是对底端钢材出口征税;其二是工业增长速度过快,国家将加大调控力度,这一点看来不可避免;其三是美国1季度经济增长环比06年4季度放缓,可能影响到全球经济从而降低对钢铁的需求增长,这从近期金属期货价格急跌可以看出。公司2006年出口钢材占销售量的20%,可能受到一定影响。可见,公司半年预增报告因此留了一定的余地。但是,考虑到公司150万吨项目06年投产,今年上半年达产,以及进一步降低能耗、改善产品结构的努力,个人认为全年1.8元的每股盈利仍有很大可能达到。

[包头铝业],中铝回归上市,《上海证券报》文章指出其动态市盈率较低,使跟风资金大幅涌入,推高股价。要注意的是,跟风资金可能利用中铝上市退出。

[鞍钢股份],今日发布季报和半年业绩预增公告,同比将增长50—70%。按增长60%,预测全年每股业绩可达1.65元以上(原来很多机构预测1.26-1.40元),属于比较大的基本面利好。但是考虑配股影响的话,目前的动态市盈率约为12倍,到15倍市盈率的上涨空间约为25%。

好,下面请大家提出实盘下周操作的意见和建议。您有什么好股票、好想法都可以跟贴提出。到周日晚上,我总结了大家的看法之后,再发一个帖子,说明下周的操作计划。

谢谢各位。

- 相关回复 上下关系8

🙂【老拙侃股票57】实盘第7周汇报

🙂听听政府怎么说. 1 kmy1810 字579 2007-04-29 07:11:51

🙂【老拙侃股票57】下周操作计划 7 老拙 字317 2007-04-29 05:47:54

🙂今天我的两大重仓股包铝和太钢都在狂跌 1 听松 字163 2007-04-29 19:49:07

😏嘿嘿,庄家的迷雾~~~子不语---鬼有三技:一迷二遮三吓 4 半仙 字1099 2007-04-29 22:06:03

🙂我补我补我补补补 苏鲁锭长枪 字50 2007-04-29 22:37:21

🙂太钢已经止跌回升了. 1 听松 字93 2007-04-29 23:20:11

🙂今天也没跌,估计是进入三角调整,吓唬小百姓 1 在磨刀的胖猫 字193 2007-04-30 01:01:02