主题:【原创】冰火两重天——2021岁末回顾和新年展望 -- 家园

- 共: 💬 20 🌺 255

是的,相当一部分美国人半永久或永久地离开了劳动市场,使计入失业率的劳动人口基数和失业申报人数都下降了,失业率看上去处于历史低位,而实际总职位数却只不过是刚回到疫情前的水平。

关于通货膨胀,我认为早在疫情发生前,美国就蓄谋已久,疫情恰好提供了一个非常好的契机和借口,使阴谋成为了阳谋。在特朗普执政期,一方面对内减税刺激经济,一方面对外与各国打贸易战大肆征收关税,并以一次性汇入免税等手段吸引资本和产业回流,经济势头一度很不错。但意料不到的失控是特朗普亲选的新任美联储主席鲍威尔居然忤逆上命,连续四次加息。对内减税已减少了财政收入,加息又进一步恶化了支出(当时的国债差不多20万亿),让财政不堪重负。虽然特朗普及时与鲍威尔沟通(进行了威胁恐吓),使升息得以止步并反转,但新增的再加上历史积累的巨额债务使美国财政已陷入深渊,不大幅削减债务很难在维持美国国债信用(按时支付国债利息)的同时走出零利率或超低利率的货币政策局限。

资本全球化和产业转移,使美国靠常规贸易来减少债务赤字在当下几乎不可能,货币贬值是唯一选择;而且为维持美元的吸引力和霸权,绝不能让美元对其它主要货币单方面贬值,需要拉着大家一起同步对商品大幅贬值。于是2019年上半年,疫情出现之前,黄金市场就拉开了美元贬值的序幕。(如果从阴谋论的角度叙事,我们可以把疫情传播想象成美国为配合美元贬值而故意设计和导演的一出戏,只是剧情发展峰回路转,没有完全如愿罢了)

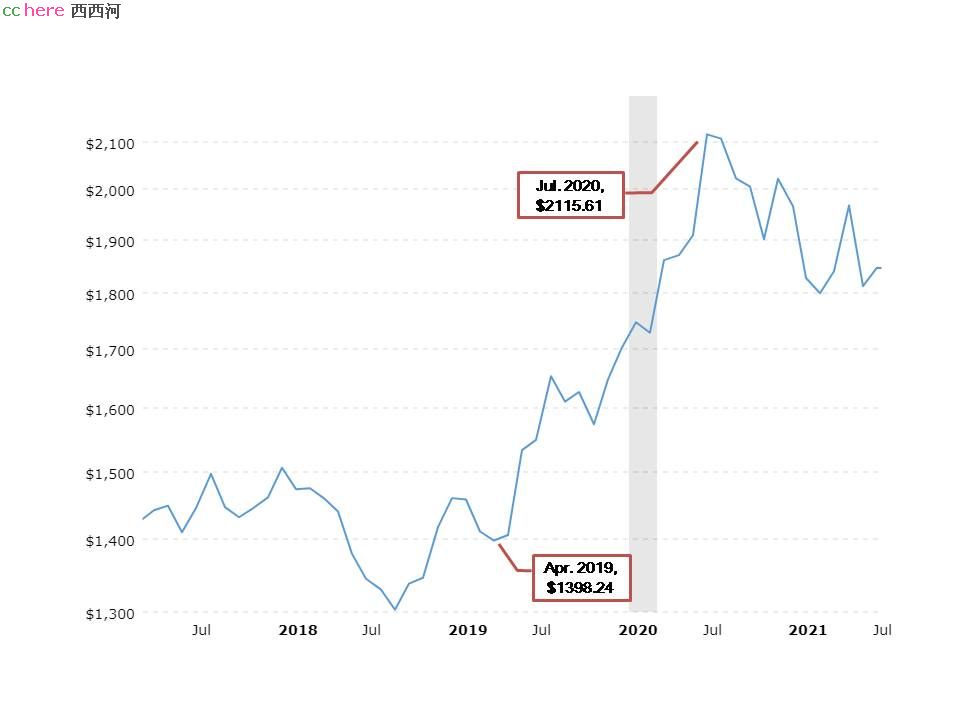

黄金现在虽然失去了大部分投资和保值的吸引力(因为不产生利息,运输、储存和交易不便等),但作为价值定锚的象征信号依然有效,那么,我们来看一下黄金近年来的价格变化:

(数据来源:macrotrend)

Gold Prices - Historical Annual Data

| Year | Average Closing Price | Annual % Change |

|---|---|---|

| 2022 | $1,805.28 | -1.71% |

| 2021 | $1,798.89 | -3.51% |

| 2020 | $1,773.73 | 24.43% |

| 2019 | $1,393.34 | 18.83% |

| 2018 | $1,268.93 | -1.15% |

| 2017 | $1,260.39 | 12.57% |

| 2016 | $1,251.92 | 8.63% |

| 2015 | $1,158.86 | -11.59% |

| 2014 | $1,266.06 | -0.19% |

| 2013 | $1,409.51 | -27.79% |

| 2012 | $1,668.86 | 5.68% |

| 2011 | $1,573.16 | 11.65% |

| 2010 | $1,226.66 | 27.74% |

| 2009 | $973.66 | 27.63% |

| 2008 | $872.37 | 3.41% |

| 2007 | $696.43 | 31.59% |

| 2006 | $604.34 | 23.92% |

| 2005 | $444.99 | 17.12% |

(数据来源同上)

上一次超级商品周期——次贷海啸后财政货币刺激引起通胀——的2008年到2013年间,黄金价格从$800多冲到$1,600多,再回落到$1,400,然后在1,100-1,400的区间波澜不惊地震荡了5、6年,2019年4月,从大约$1,400开始陡直地一路向上,只用了一年多,就攀升越过$2,100,之后回落并稳定在$1,800上下直到今天,估算升值了(1800-1400)÷1400 ≈ 29%.

2020年3月3日,美联储一改之前25个基点的缓步调整,把基准利率下调50个基点到1.00-1.25;

2020年3月4日,七国集团发表声明,已经准备在必要时刻采取行动,其中包括货币与财政工具,阻止全球经济因新冠疫情陷入衰退。

2020年3月9日到18日,美国股市完成了有史以来总共五次熔断中的四次(剩下的唯一一次还要追溯到遥远的1997年10月27日)。

2020年3月15日,美联储紧急降息,一口气调降100个基点进入零利率时代(0.00-0.25)。

2020年3月23日,美国财长姆努钦与G7财长和央行行长电话会议,七国统一的货币宽松政策终于落地。

巧的是,此时黄金的价格正好站到$1,800以上的高点,是不是预示着本次通胀和货币贬值的幅度(30%左右),我不知道。不过经过这一环紧扣一环的戏剧性演化后,美国如愿以偿地说服了其它主要交易货币一同迈入量化宽松、共同贬值的道路。

于是,其它大宗商品经过2020年上半年短暂的下跌后,从下半年开始陆续追随黄金的脚步,前赴后继地掀起了一波又一波的涨价,我们可以看看几个有代表性的商品:原油从疫情前接近$60,到现在的$80上下波动,涨了大约1╱3;美国铁矿石价格指数(注意不是中国铁矿石进口价格)从$145涨到现在差不多接近$190,差不多是30%多;最有代表性的我觉得是联合国的粮食价格平均指数,从2019年的95.1上升到2021年的125.7,涨幅是(125.7-95.1)÷95.1≈32.2%.

Crude Oil Prices - Historical Annual Data

-- Year -- Average Closing Price -- Annual % Change --

| 2022 | $77.86 | 4.91% |

| 2021 | $68.17 | 55.01% |

| 2020 | $39.68 | -20.64% |

| 2019 | $56.99 | 35.42% |

| 2018 | $65.23 | -25.32% |

| 2017 | $50.80 | 12.48% |

| 2016 | $43.29 | 44.76% |

| 2015 | $48.66 | -30.53% |

| 2014 | $93.17 | -45.55% |

| 2013 | $97.98 | 6.90% |

| 2012 | $94.05 | -7.08% |

| 2011 | $94.88 | 8.15% |

| 2010 | $79.48 | 15.10% |

| 2009 | $61.95 | 78.00% |

| 2008 | $99.67 | -53.52% |

(数据来源:macrotrend)

UN Food Price Index

| 年份 | 平均指数 |

|---|---|

| 2018 | 95.9 |

| 2019 | 95.1 |

| 2020 | 98.1 |

| 2018 | 125.7 |

(数据来源:联合国粮农署)

再对比一下美国这两年以疫情纾困名义新增发的国债的占比是多少呢?

- 2020年3月28日 2.2万亿

- 2020年12月22日 9千亿

- 2021年3月11日 1.9万亿

- 2021年12月 1.75万亿(未成功,超级基建计划在国会意外受阻了)

美国2020年初的国债大约是22万亿,如果上面那个基建计划没有最后在参议院意外搁浅,那么新增国债总计是2.2+0.9+1.9+1.75=6.75万亿,6.75÷22≈31%,嗯,所有的数字都契合得不错,美国金融资本的操盘能力确实老到,我不由得佩服我的阴谋论水平了。

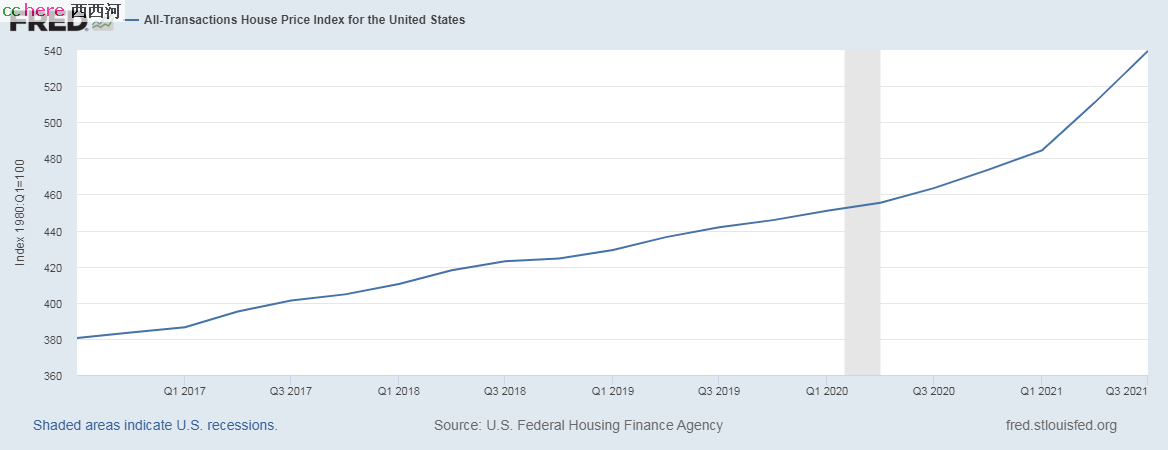

顺便算了一下美国全国房屋的价格指数,如果以相对于2019年底的价格30%的涨幅计算,还有很大的升值空间呢,不过最近几个月价格线的斜率一下子加大了,难怪美联储要赶紧放鹰了,照这趋势,恐怕还有一波行动缓慢的商品急急忙忙地在往涨价的路上赶呢。

美国铁矿石生产者价格指数:

(数据来源:Federal Reserve Bank of St. Loui)

美国房屋价格指数:

- 相关回复 上下关系6

压缩 3 层

🙂没想美国的失业率这么牛逼 3 普鲁托 字246 2022-01-04 22:08:06

🙂美国经济看来确实恢复得不错 7 家园 字908 2022-01-05 02:03:13

🙂应当说美国经济的泡沫越来越大 14 任爱杰 字2226 2022-01-07 16:44:14

🙂我眼中的美国通胀

🙂图片补充 2 家园 字379 2022-01-09 03:02:31

🙂喜欢有实操的帖子 脑袋 字0 2022-01-04 14:36:06