- 近期网站停站换新具体说明

- 按以上说明时间,延期一周至网站时间26-27左右。具体实施前两天会在此提前通知具体实施时间

主题:【讨论】懒人长期投资的策略(一):200天均线 -- 疏食清水

今年两次百年不遇的大雪之后,上一场大雪才停了两天,又是一场大雪,且有第三次百年不遇之势.

坐困愁城,拿均线系统试着做模型玩.发现一个很有趣的现象.

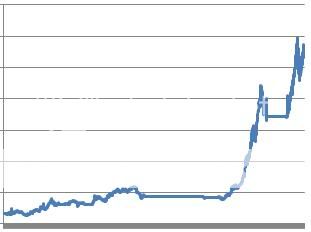

下面两列是最近五年沪指和模型的表现,成长的计算以94年底为1.

上指 上证成长 模型成长 跑赢大市

2005/12/30 1161.061 -8.33% -8.01% 0.32%

2006/12/29 2675.469 130.43% 108.82% -21.61%

2007/12/28 5261.559 96.66% 57.91% -38.75%

2008/12/31 1820.81 -65.39% -16.42% 48.98%

2009/12/02 3250.87 78.54% 43.93% -34.61%

总成长 2.57 3.65

注意到了么?模型在五年里,只有一年跑赢大市的,其它三年都大幅低于大市.但是五年的累计成长,比大市要高出100%多!

这个现象背后其实是数学问题,所以巴菲特说,在牛市取得略低于大市的收益,而在熊市要逃掉绝大部分跌幅.

防守第一重要!

唉铁手的这个系统会自动吃掉空格

还有一个非常诡异的现象是反均线系统.

一般我们观察黄金交叉和死亡交叉时,使用两条或者三条均线,X/Y/Z,而X的时间跨度<Y<Z.当X向上击穿Y,Y又向上击穿Z,是一个黄金交叉,说明向上的趋势形成.

但是我的统计中,在时间跨度上Y<X<Z,而当Y向下击穿X,却尚未击穿Z时,作为进货指标,赢利能力比正常的均线系统年均要高3%.抓住了所有的大涨,逃过了所有的大跌,15年只有6次进货,5次出货.15年的成长是17倍半(大盘是5倍).当然和那些去年能成长四倍的大牛还不能比.

我完全不能明白这个反均线系统背后的经济含义,这个绝对不是trend,也许只具有对过去数据的统计学上的意义,而无法应用于对未来的预测.

- 相关回复 上下关系8

🙂【讨论】懒人长期投资的策略(一):200天均线 45 疏食清水 字2412 2009-08-09 02:26:49